Komentarze dzienne

maj

Komentarz poranny 09.05.2025

... Czytaj więcejKomentarz poranny 08.05.2025

Czytaj więcejmaj

maj

Komentarz poranny 07.05.2025

... Czytaj więcejKomentarz poranny 06.05.2025

Czytaj więcejmaj

maj

Komentarz poranny 05.05.2025

... Czytaj więcejTesla update

Autor: Jarosław Jamka

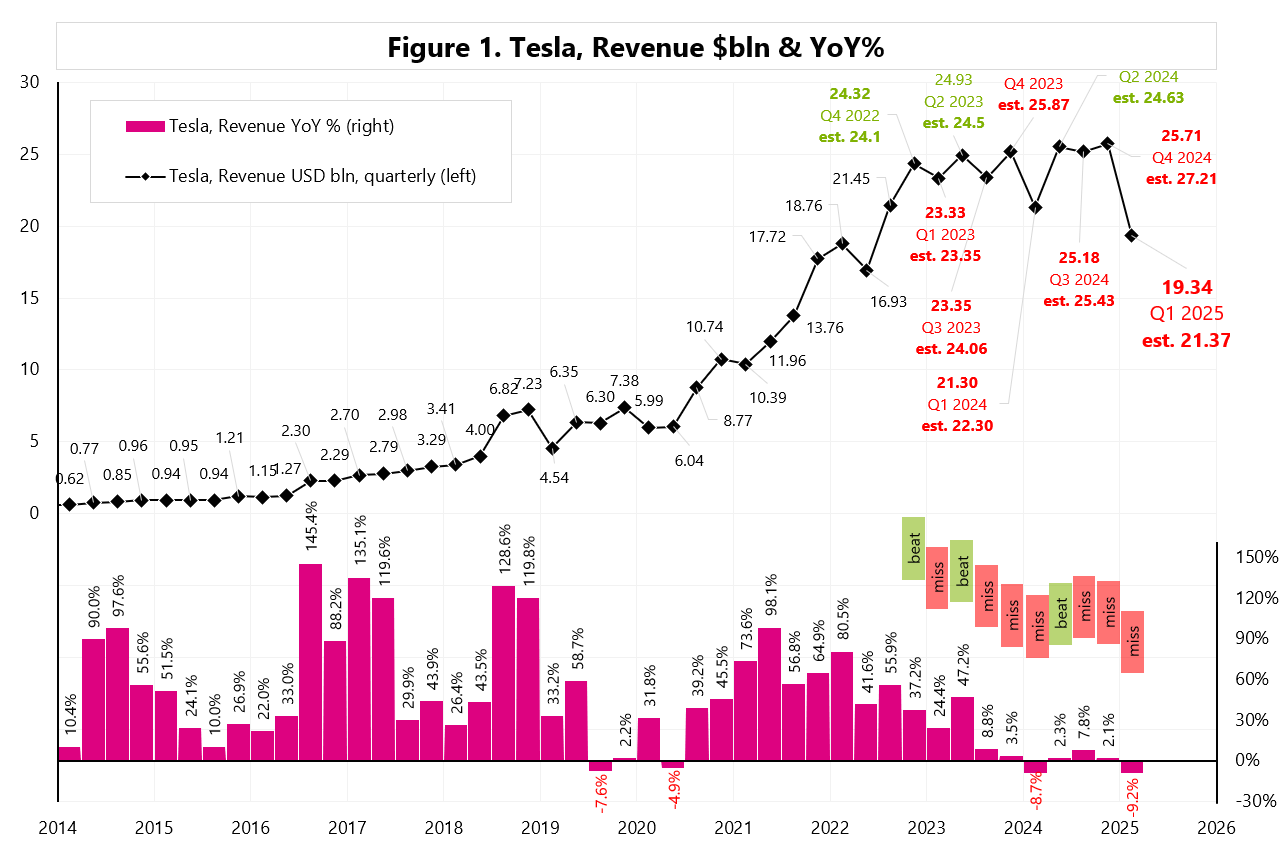

Tesla’s 1Q25 results were weak, but better than feared. Revenue fell 9.2% YoY in Q1 – see Figure 1.

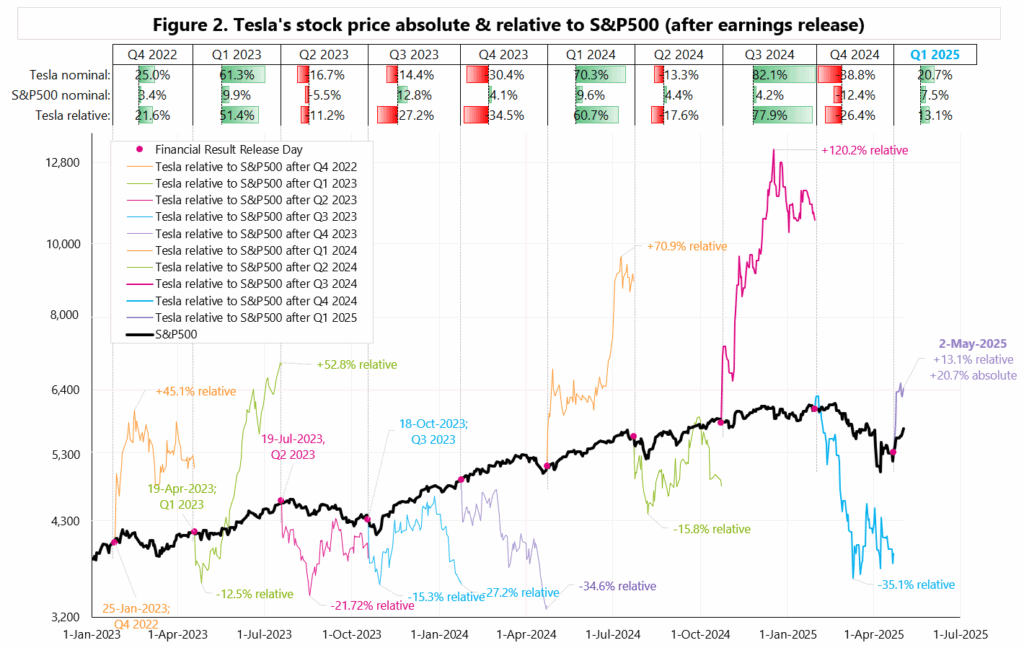

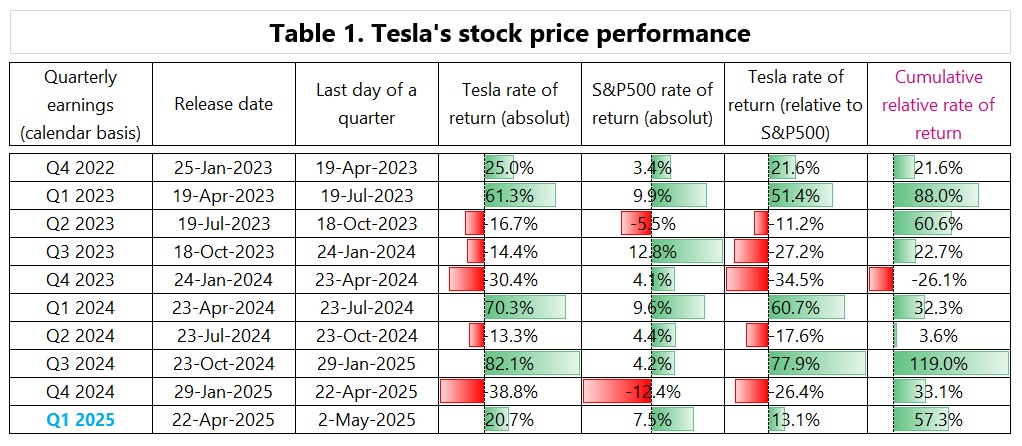

However, Tesla’s share price is up 21% since the results were released (13% better than the S&P500) – see Figure 2 and Table 1.

The positives that the market will likely focus on in the coming months include:

1) Elon will devote more time to Tesla, E. Musk: „my time allocation to DOGE will drop significantly (…) starting next month, I’ll be allocating probably more of my time to Tesla.”

2) Tesla will start production of a cheaper model in 1H2025 – despite recent media reports to the contrary.

3) In June, Tesla will start a robotaxi service in Austin, Texas,

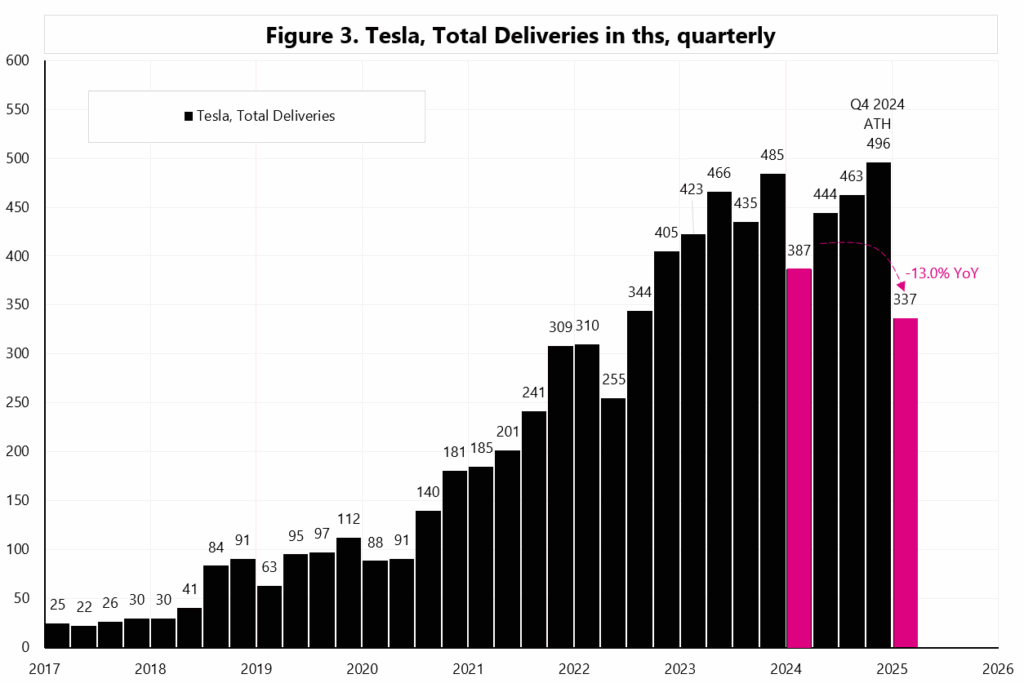

4) After lower car deliveries in Q1 – subsequent quarters will be much better – see Figure 3,

5) The time of launch of Unsupervised FSD is approaching – this could happen at the end of this year in several American cities.

According to Musk, Tesla’s value depends to the greatest extent on autonomous cars and homanoid robots.

E. Musk: „The future of the company is fundamentally based on large-scale autonomous cars and large-scale, large volume, vast numbers of autonomous humanoid robots. (…) I said I think on the last earnings call that we’ll start to see the prosperity of autonomy take effect in a material way around the middle of next year. We expect to have these — be selling fully autonomous rides in June in Austin, (…) but the real question from financial standpoint is when does it really become material and affect bottom line of the company and start to be a fundamental part of the — when does it move the financial needle in a significant way? That’s probably around the middle of next year, second half of next year.”

The negatives include: (1) the impact of tariffs on the business – but much less than in the case of competitors, (2) the Energy segment will be hit hard by the new tariffs because Tesla imports LFP batteries from China, (3) generally weak demand for cars, including EVs, and (4) strong competition, including from China.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Czytaj więcejmaj

maj

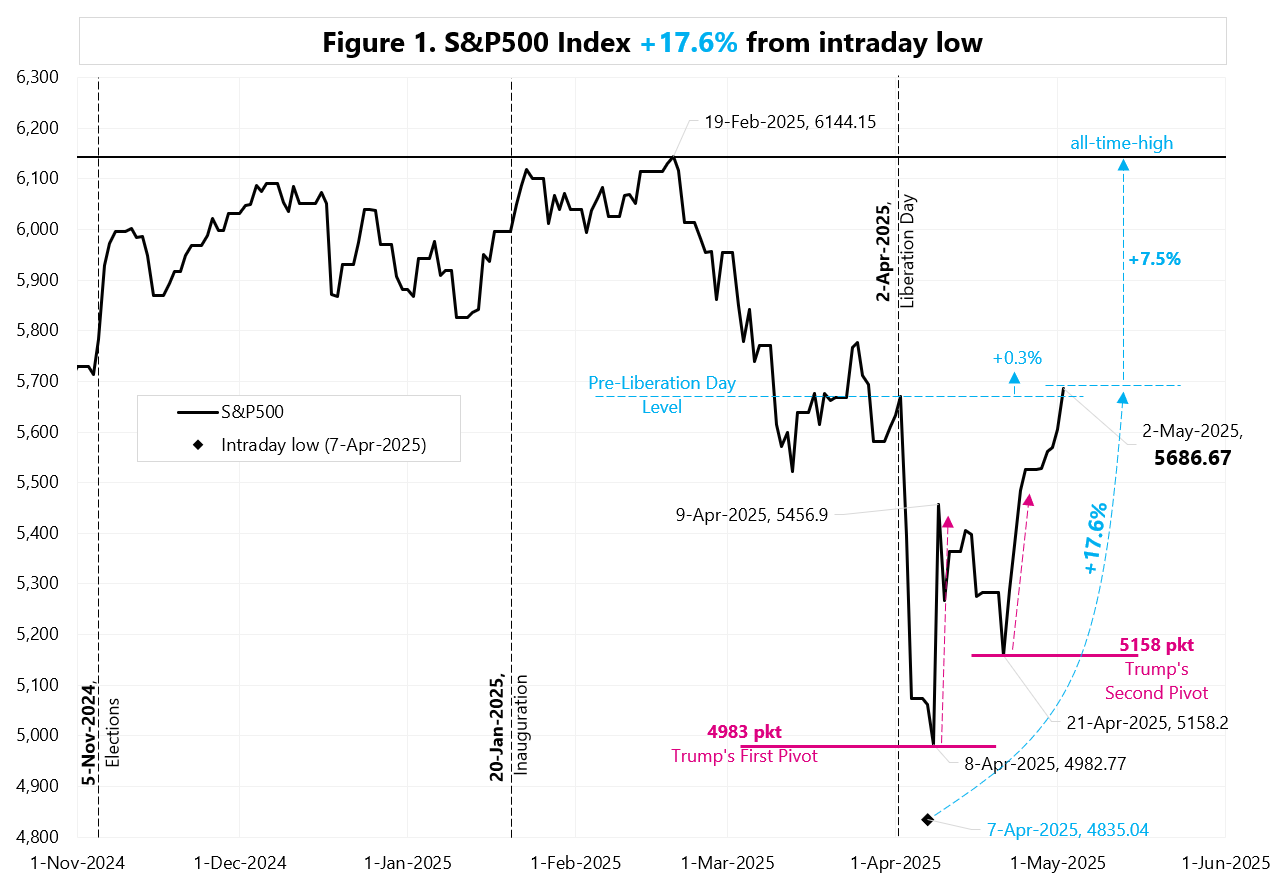

Trump’s second 100 days: lower tariffs, lower rates, lower taxes!

Autor: Jarosław Jamka

Investors can’t call the first 100 days of Trump’s presidency successful! Unless someone had an overweight gold …

But what can we expect in the second 100 days?

Michael Hartnett (Investment Strategist) from Bank of America: “(…) price action now unwinding significantly as investors anticipate Trump policy pivot in second 100 days to lower tariffs, lower rates, lower taxes.”

Will lower tariffs, lower interest rates and lower taxes be enough for new all-time highs?

The S&P500 is already up +17.6% from the intraday low of April 7 this year. This is also above the level before Trump announced tariffs (the so-called Liberation Day of April 2). There is +7.5% left to the all-time high – see Figure 1.

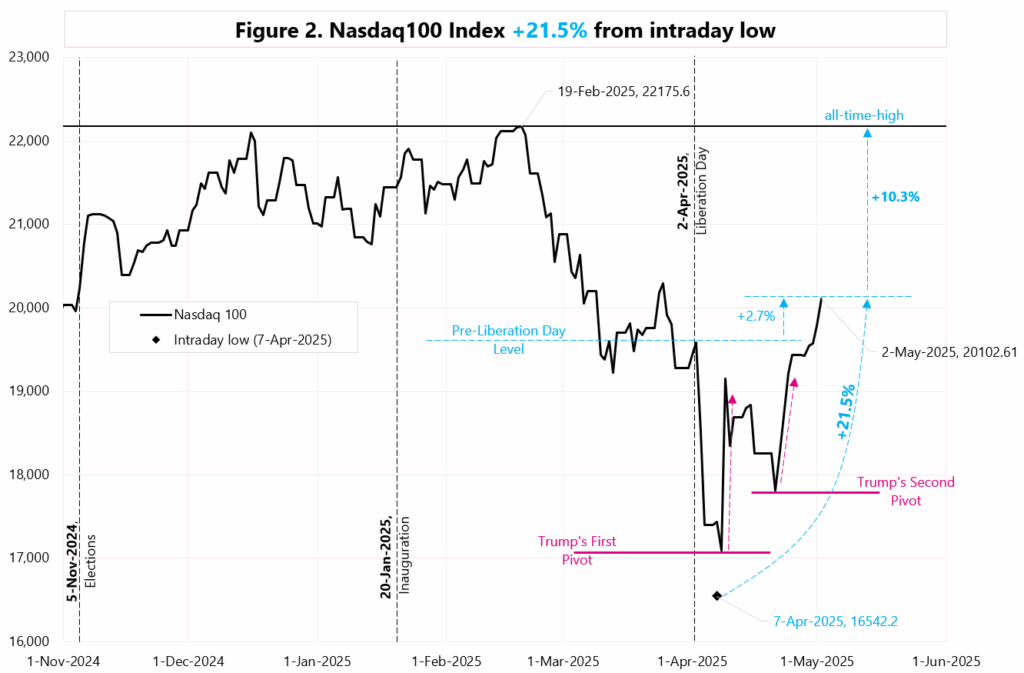

Nasdaq100 is already up +21.5% from intraday low of April 7th. This is also above the level before Trump announced tariffs (+2.7%). There is +10.3% left to the all-time high – see Figure 2.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

... Czytaj więcejKomentarz poranny 30.04.2025

Czytaj więcejkwi

kwi

Komentarz poranny 29.04.2025

... Czytaj więcejKomentarz poranny 28.04.2025

Czytaj więcejkwi