TSMC Earnings Review, Part 2.

Autor: Jarosław Jamka

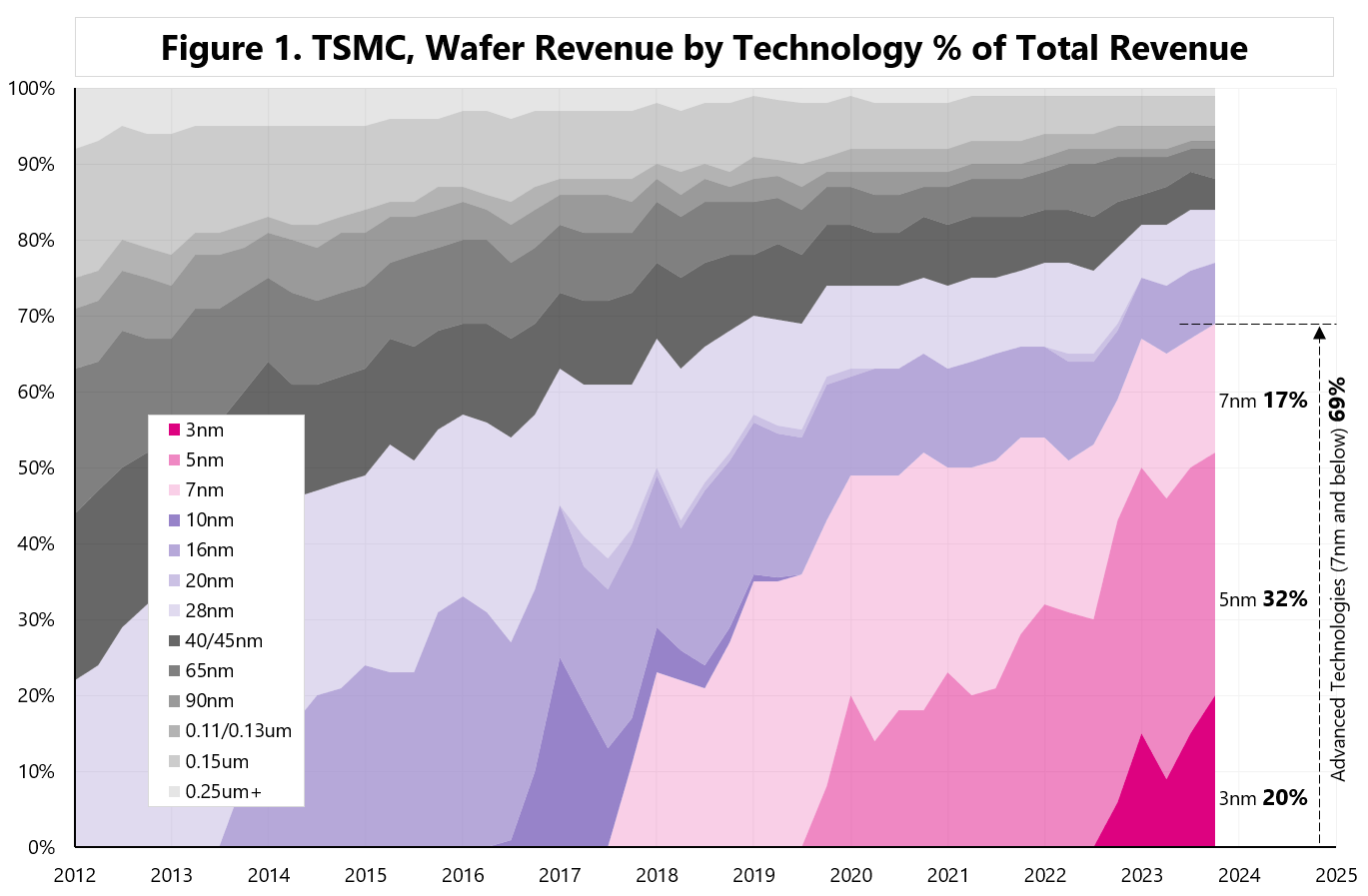

“In 2022, TSMC led the foundry to start 3nm FinFET (N3) technology high volume production. TSMC’s 3nm process is the industry’s most advanced semiconductor technology offering best power, performance, and area (PPA), and is a full-node advance from its 5nm generation”.

In Q3 2024, sales of chips manufactured in 3nm technology already accounted for 20% of total sales. Together with 5nm and 7nm, sales (together advanced technologies) accounted for 69% of total sales. See Figure 1.

Currently, TSMC is already working on 2nm technology (will be available in 2025), and A16 (available in 2H 2025).

C.C. Wei, CEO:

“We have many, many customers interested in the 2 nanometer. And today with their activities with TSMC, we actually see more demand than we ever dream about as compared with N3. So we have to prepare more capacity in N2 than in N3. And following by A16, again, A16 is a very, very attractive for the AI server chips. And so actually the demand is also very high and so we are working very hard to prepare both 2 nanometer and A16 capacity.”

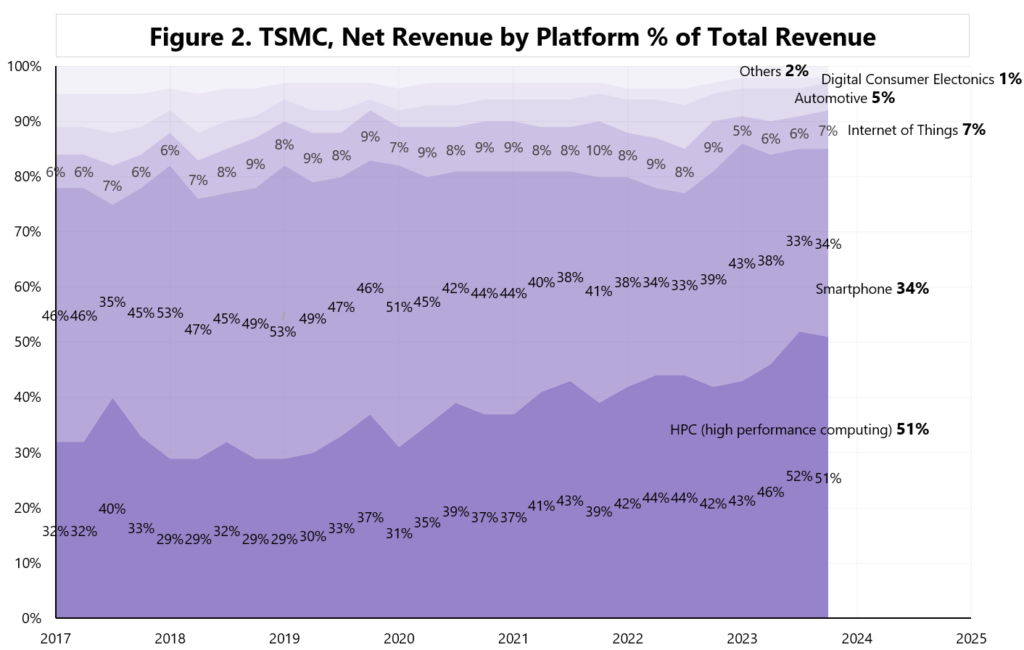

Figure 2 shows Net Revenue by platform. High Performance Computing (HPC) accounts for 51% of sales, followed by smartphones with 34%.

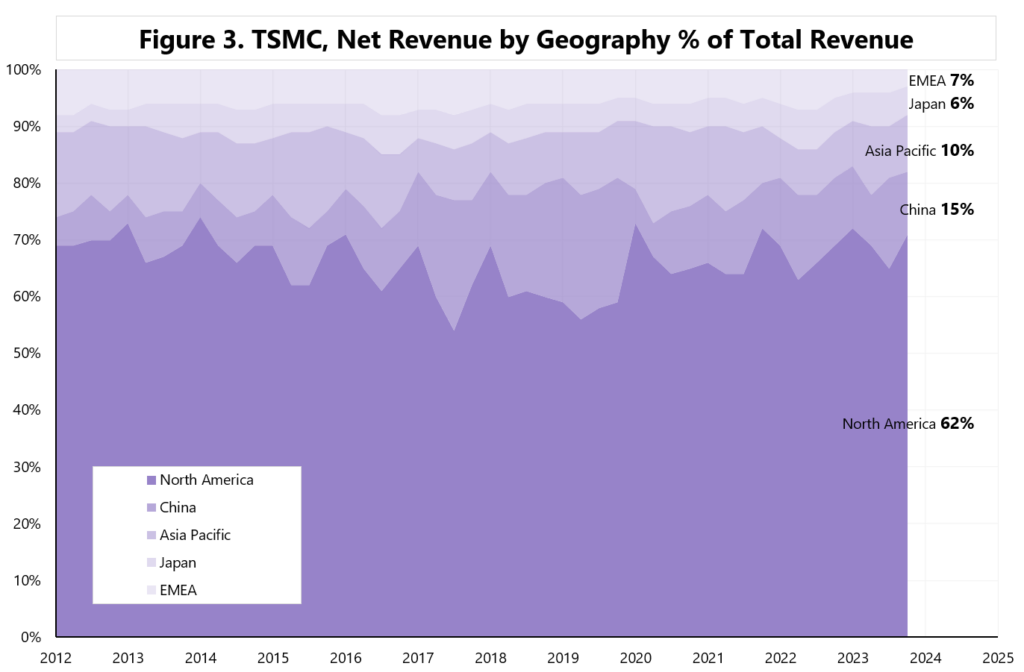

Figure 3 shows TSMC sales by geography. North America accounts for 62% of total sales!

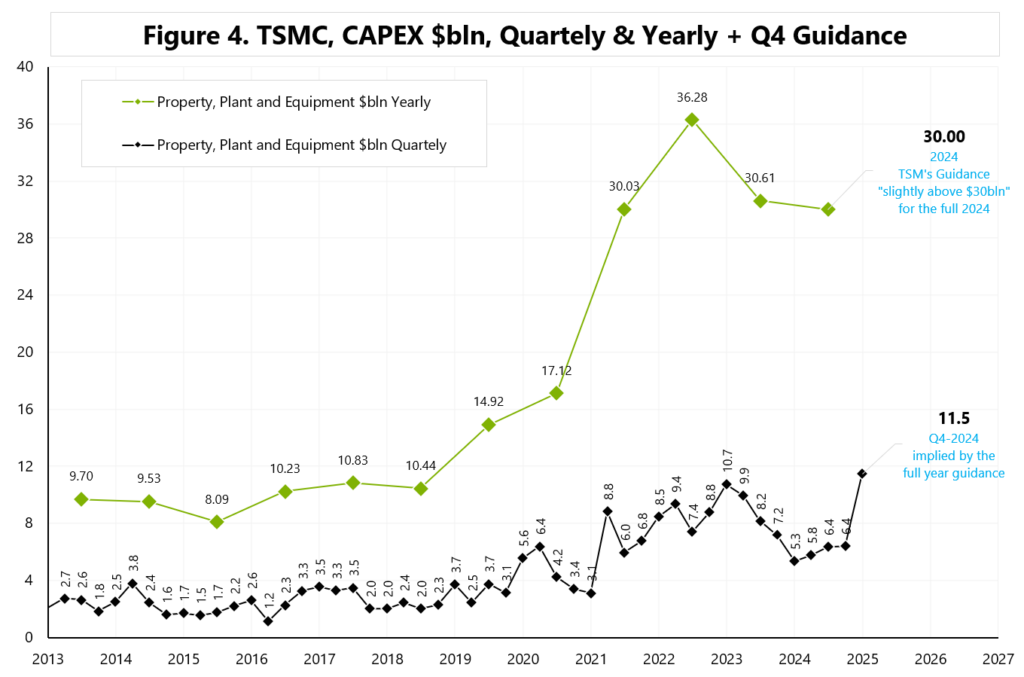

CAPEX in 2024 will be “slightly above” $30 billion. See Figure 4.

Wendell Huang, CFO:

“Every year, our CapEx is spent in anticipation of the growth that will follow in the future years. And our CapEx and capacity planning is always based on the long term market demand profile. As the strong structural AI related demand continues, we continue to invest to support our customers’ growth. We now expect our 2024 CapEx to be slightly higher than $30 billion. Between 70% and 80% of the capital budget will be allocated for advanced process technologies. About 10% to 20% will be spent for specialty technologies and about 10% will be spent for advanced packaging, testing, mask-making, and others. At TSMC, a higher level of capital expenditures is always correlated with higher growth opportunities in the following years. And as long as our growth outlook remains strong, we will continue to invest.”

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

TSMC Earnings Review, Part 2. Read More »