Komentarz poranny 17.02.2025

Komentarz poranny 17.02.2025 Read More »

Autor: Jarosław Jamka

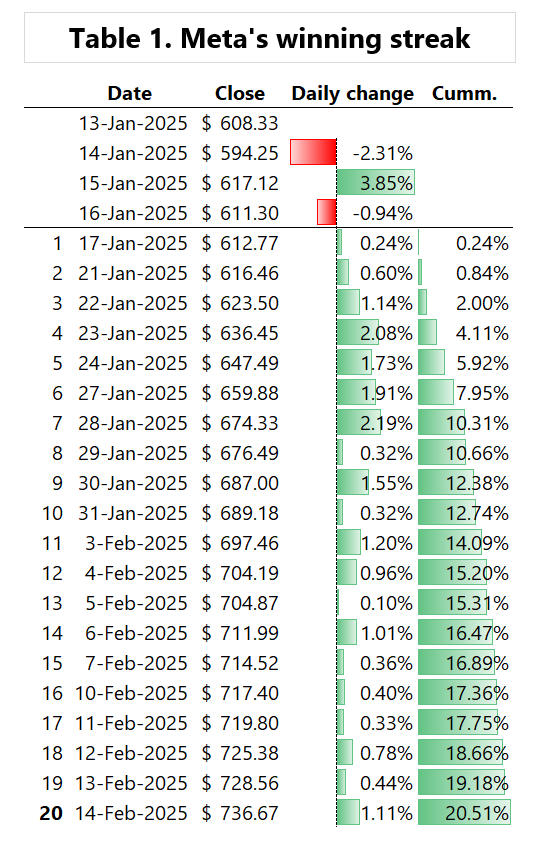

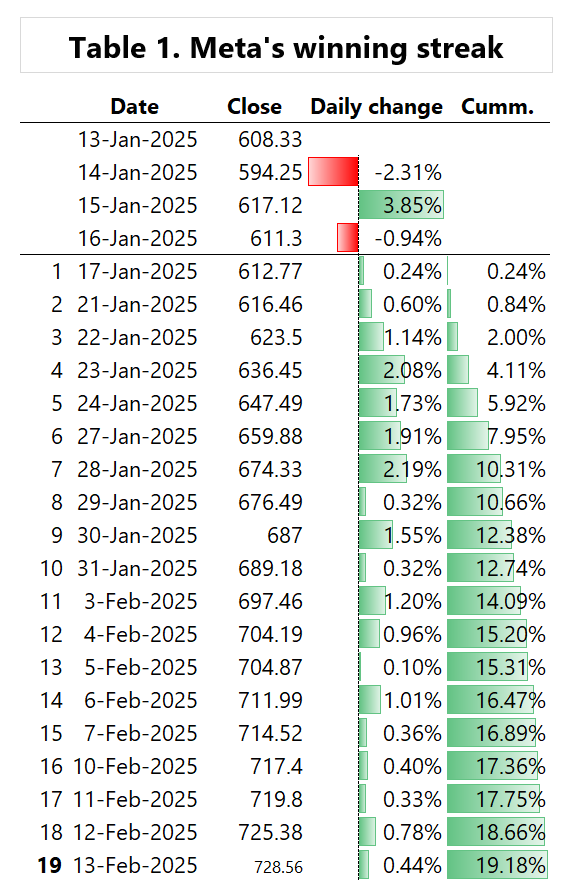

Meta can’t have a single down day! After yesterday’s close, it’s already the 20th positive day in a row! See Table 1.

The information that Meta intends to invest in AI-powered humanoid robots was enough to score another positive day! This initiative will be under a new team formed within Meta’s Reality Labs business segment.

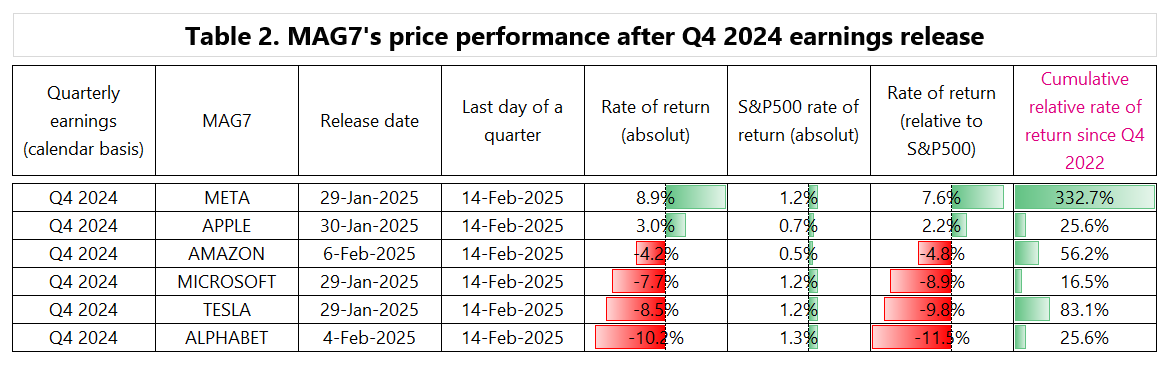

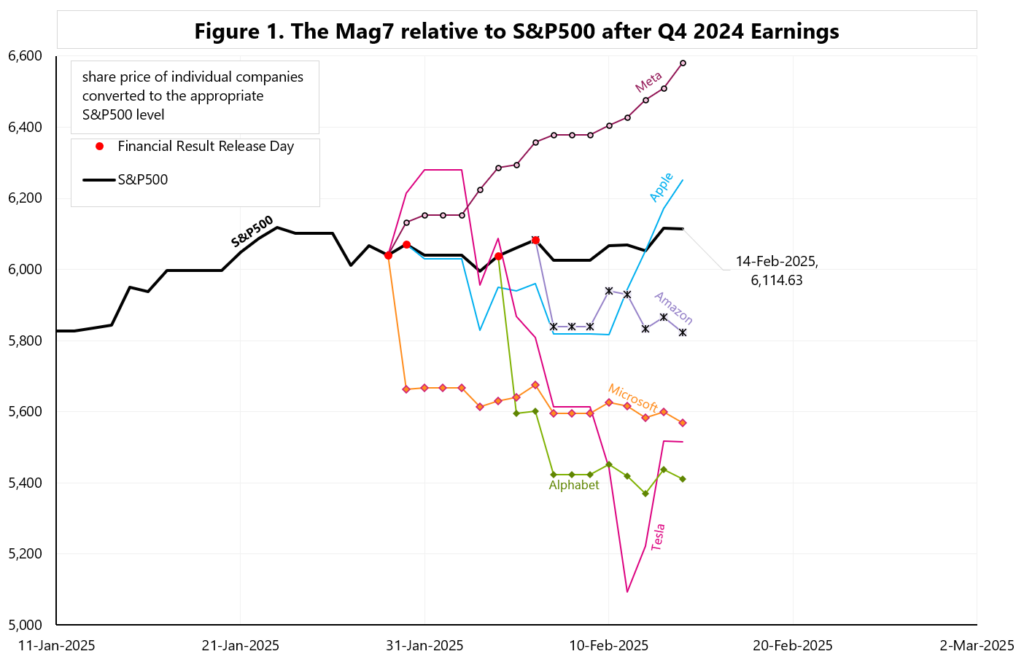

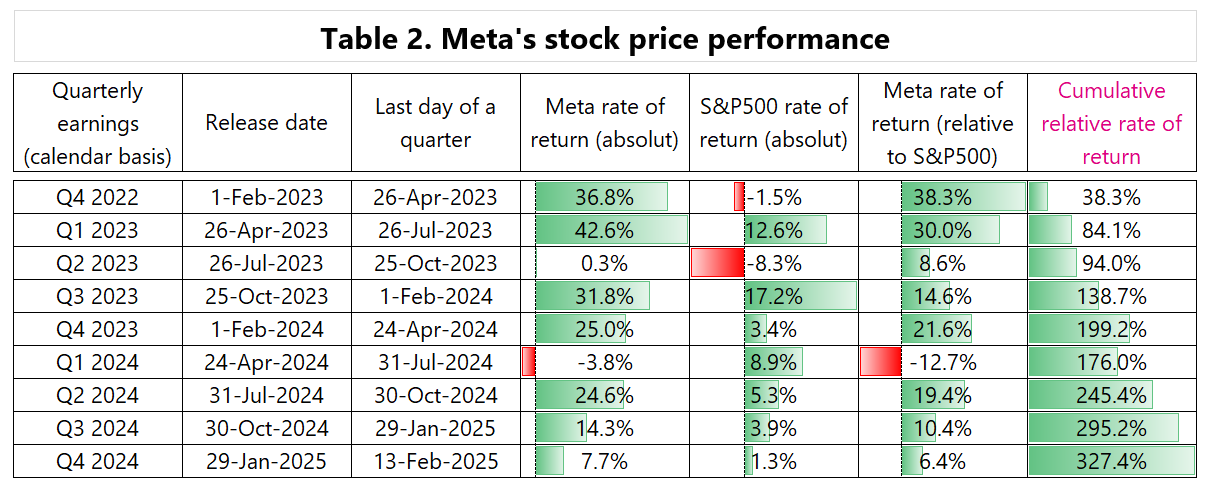

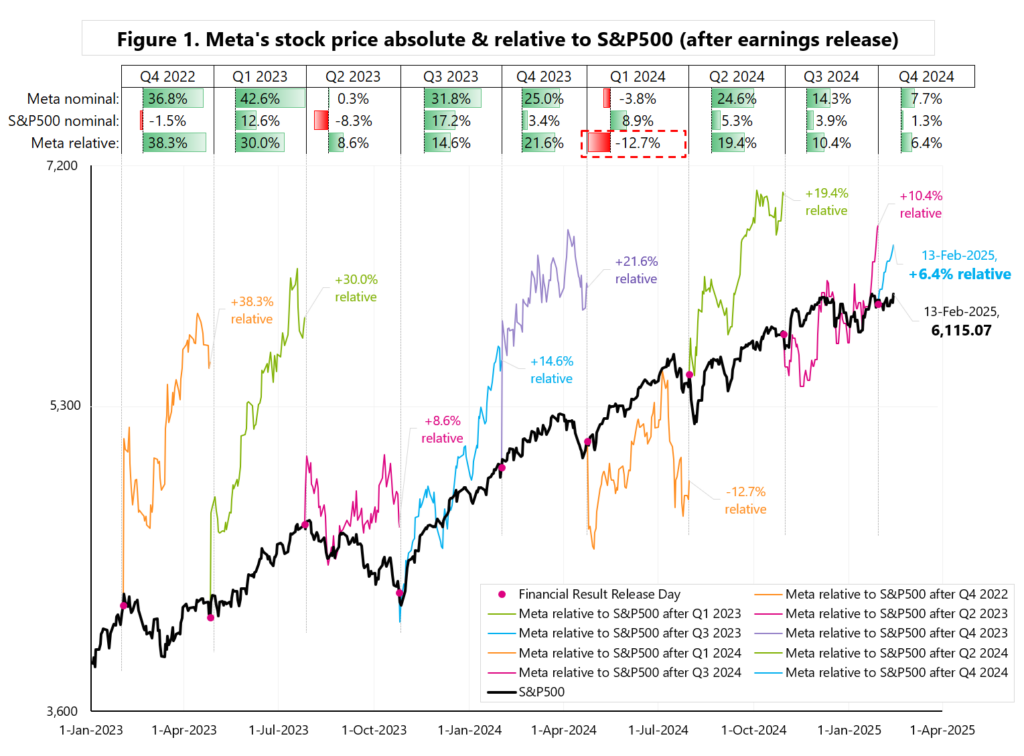

After the publication of Q4 2024 results, only Meta and Apple beat the S&P500 out of Mag7 companies – see Table 2 and Figure 1. Nvidia will not publish its results until February 26 this year.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

20-day winning streak & +21% up! Read More »

Autor: Jarosław Jamka

Not only did Meta reach another all-time high ($729 intraday and $728.56 close), but it also set another record: 19th consecutive positive day.. the longest winning streak of any Nasdaq stock ever… – see Table 1.

But that’s not the end of the records.. if we look at the rate of return in the periods between the publication of results, Meta had only 1 quarter worse than S&P500… after the publication of Q1 2024 results (counting from Q4 2022 results – see Table 2).

From 1-Feb-2023 to 13-Feb-2025, the cumulative outperformance against S&P500 is 327%.

Figure 1 shows the relative performance of Meta in the periods between the publication of subsequent quarterly results.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Meta – winning in style! Read More »

Autor: Jarosław Jamka

How much can 2 weeks change.. while releasing Q4 2024 earnings… the big-techs surprised the market with increased spending plans for AI Capex in 2025…

Bank of America:

“In their first earnings since the introduction of DeepSeek R1 all major cloud hyperscalers pointed to a much stronger capex outlook as we had previewed. Our aggregate capex tracker now points to an increase of +32% YoY to $363bn in CY25, up from +22% YoY to $326bn just two weeks ago. Importantly, the mix of spend also continues to skew more towards servers (CPUs, GPUs, ASICs, etc.).

(…) Particularly, we see the development of top-of-the-line frontier models (i.e. OpenAI, Meta models) to continue regardless of the derivative or “distilled” models from the likes of DeepSeek, and AI compute/networking remain important enablers of this AI golden age”.

Capex from 2024 to 2025 (consensus projections, $bln):

Alphabet from $52bln to 73,

Microsoft from 76 to 94,

Amazon from 83 to 102,

Meta from 39 to 62.5

Oracle from 11 to 16.

Well, Nvidia from the June 2024 peak of $135.6… to $132.8 as of February 11, 2025 ?

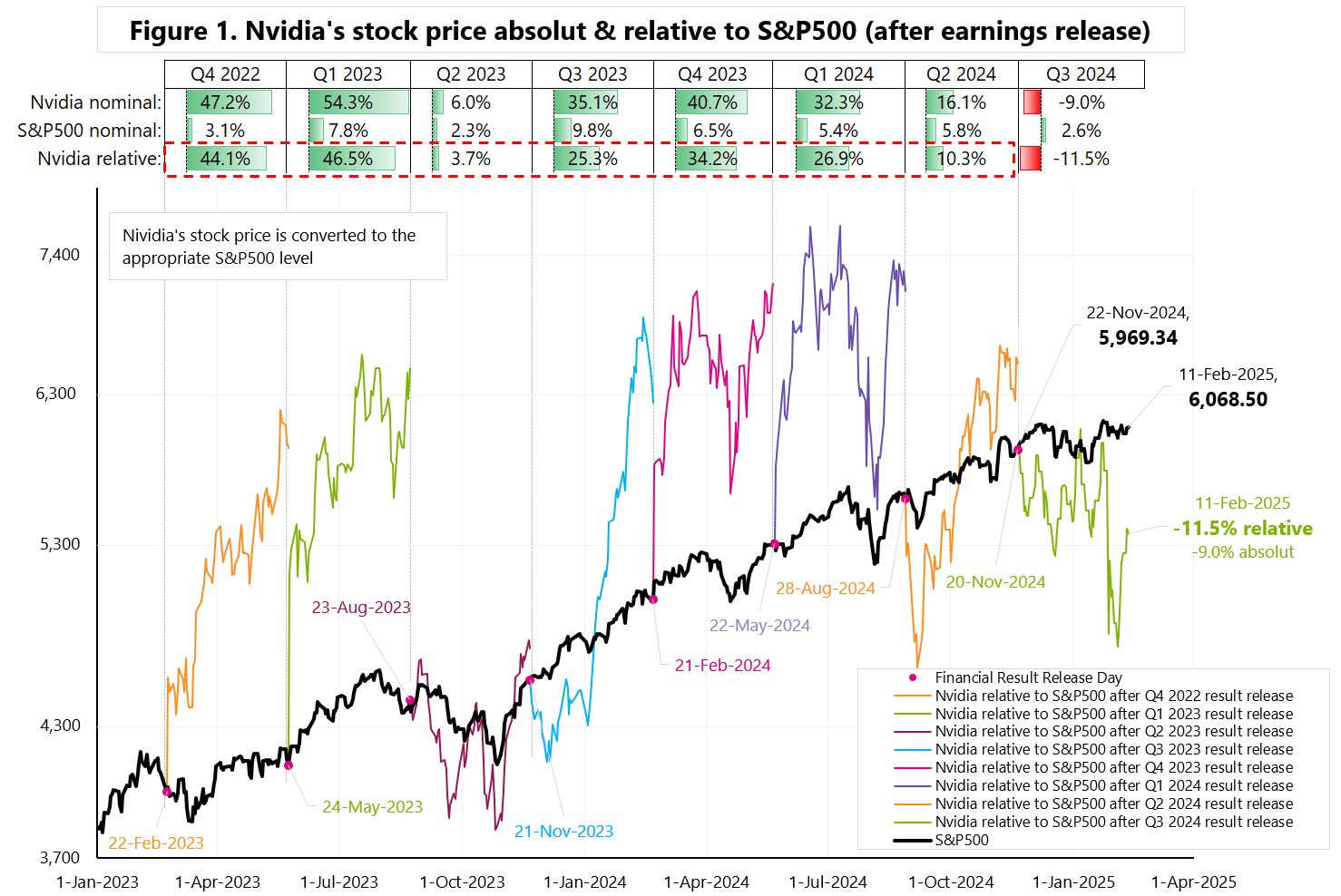

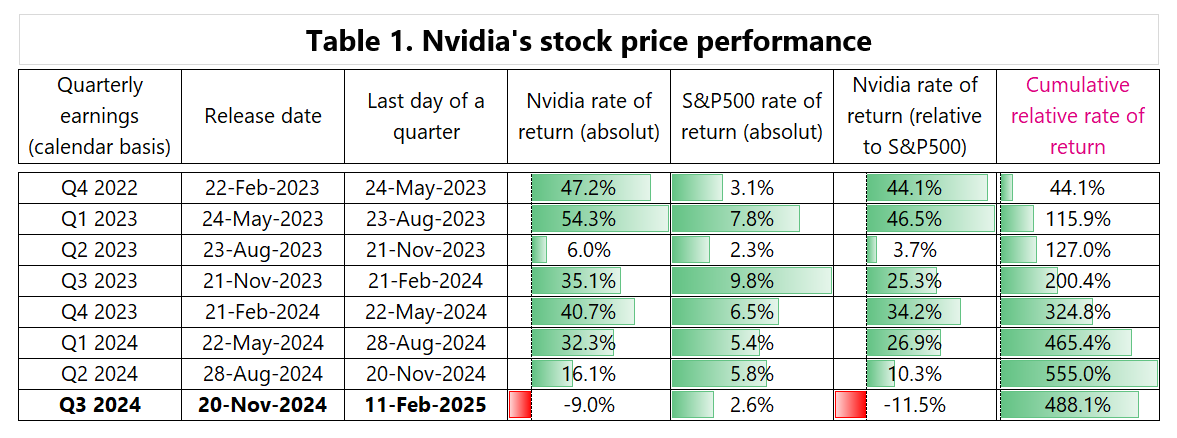

Figure 1 shows the Nvidia stock returns in the period between each quarterly earnings release… the current quarter would be the first negative.. counting from November 22, 2024 to yesterday: Nvidia absolute and relative (to S&P500) performance is negative.. Table 1 shows the details. Nvidia releases results on February 26 this year after market close.

BoA Nvidia’s price objective is $190 “based on 33x CY26E PE ex cash, within NVDA’s historical 21x-67x forward year PE range”.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

AI Capex up – Nvidia down ? Read More »

Autor: Jarosław Jamka

The positives include generally solid results in Q4 2024 and growing margins, while the negatives include slightly weaker AWS revenues in Q4 2024 and weaker-than-expected guidance for Q1 2025.

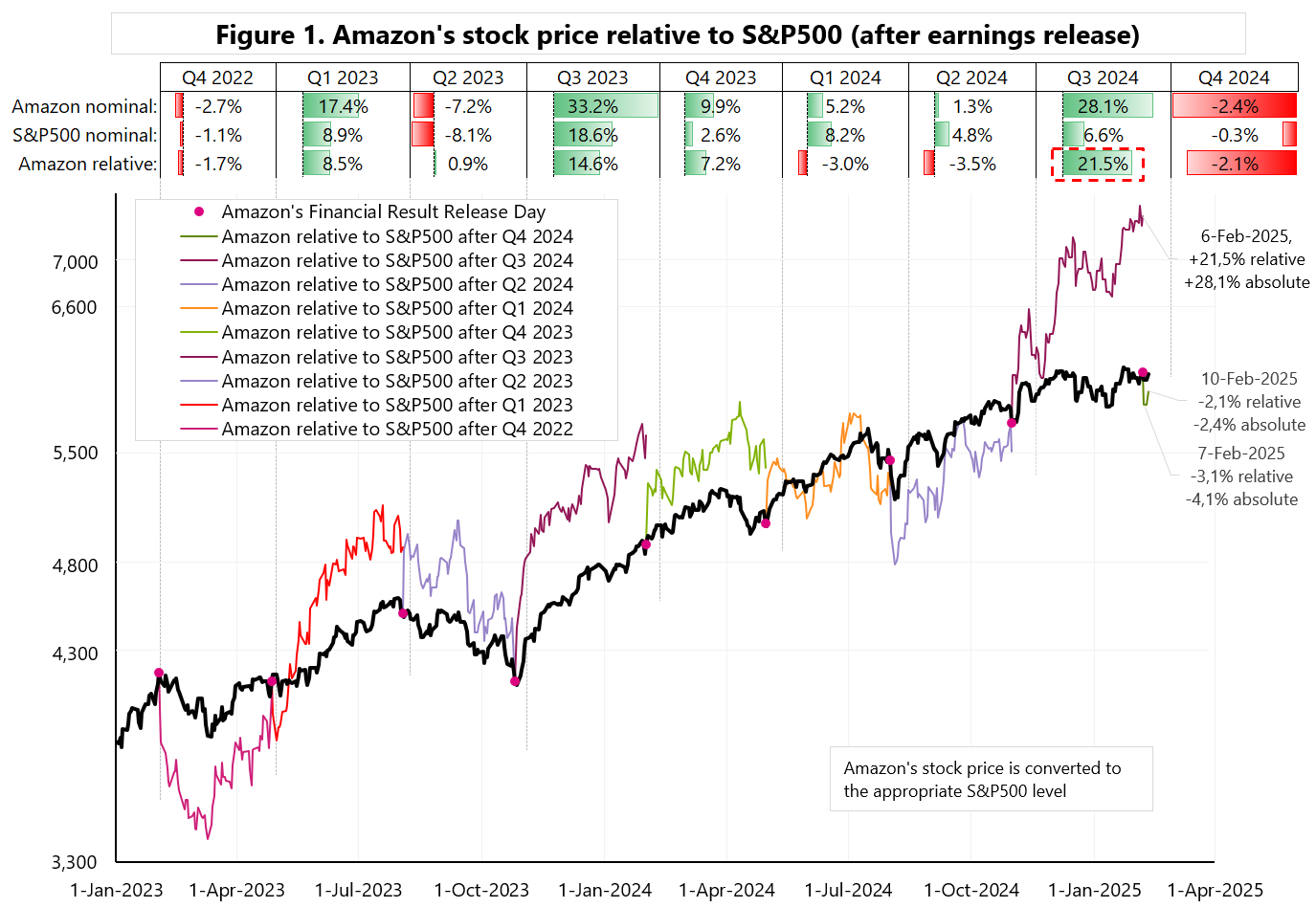

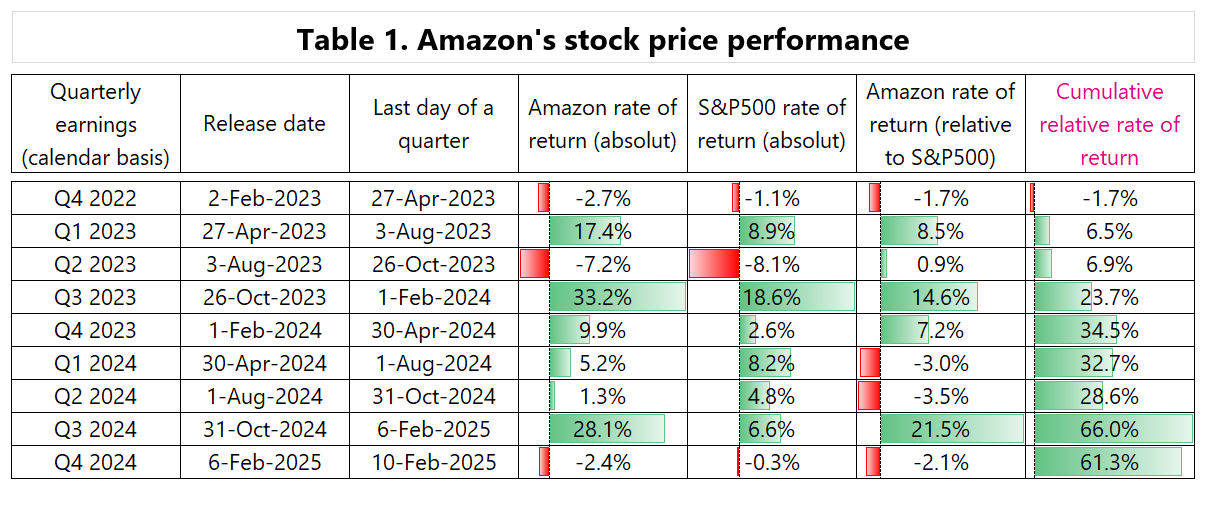

First, Amazon shares beat the S&P500 by 21% between the publication of Q3 2024 and Q4 2024 results (i.e. from October 31, 2024 to February 6, 2025), which is enough to make us expect a pause for now… (such performance also boosted market expectations for Q1 2025).

Figure 1 shows Amazon’s relative performance to the S&P500 after the publication of subsequent quarterly results. As a rule, underperformance is small (as in the period after the publication of Q1 and Q2 2024 results), while overperformance can be large… as a result, Amazon beat the S&P500 by a cumulative 61 percentage points… counting from the publication of Q4 2022 results (i.e. from February 2, 2023 to February 10, 2025 – see Table 1).

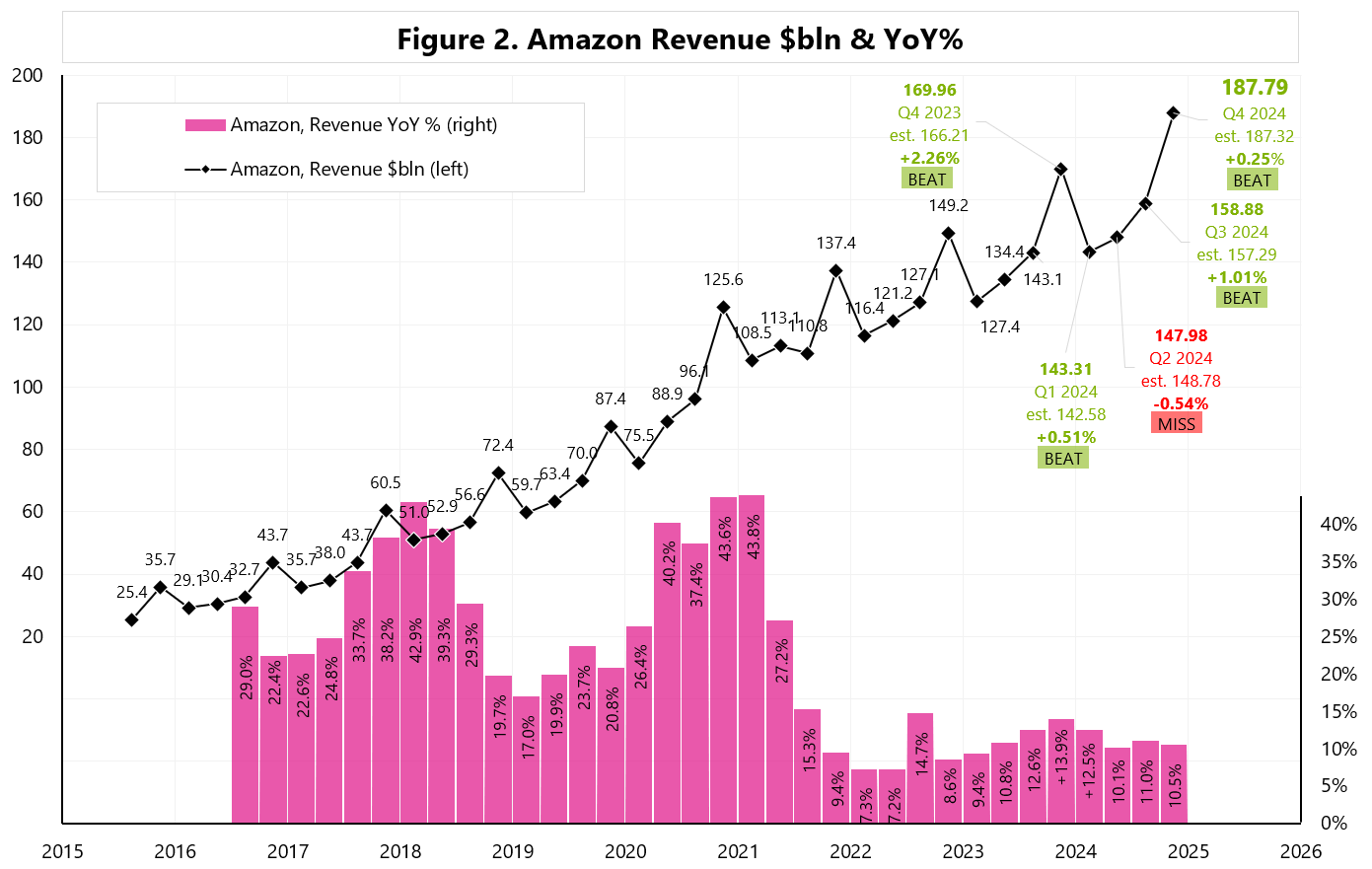

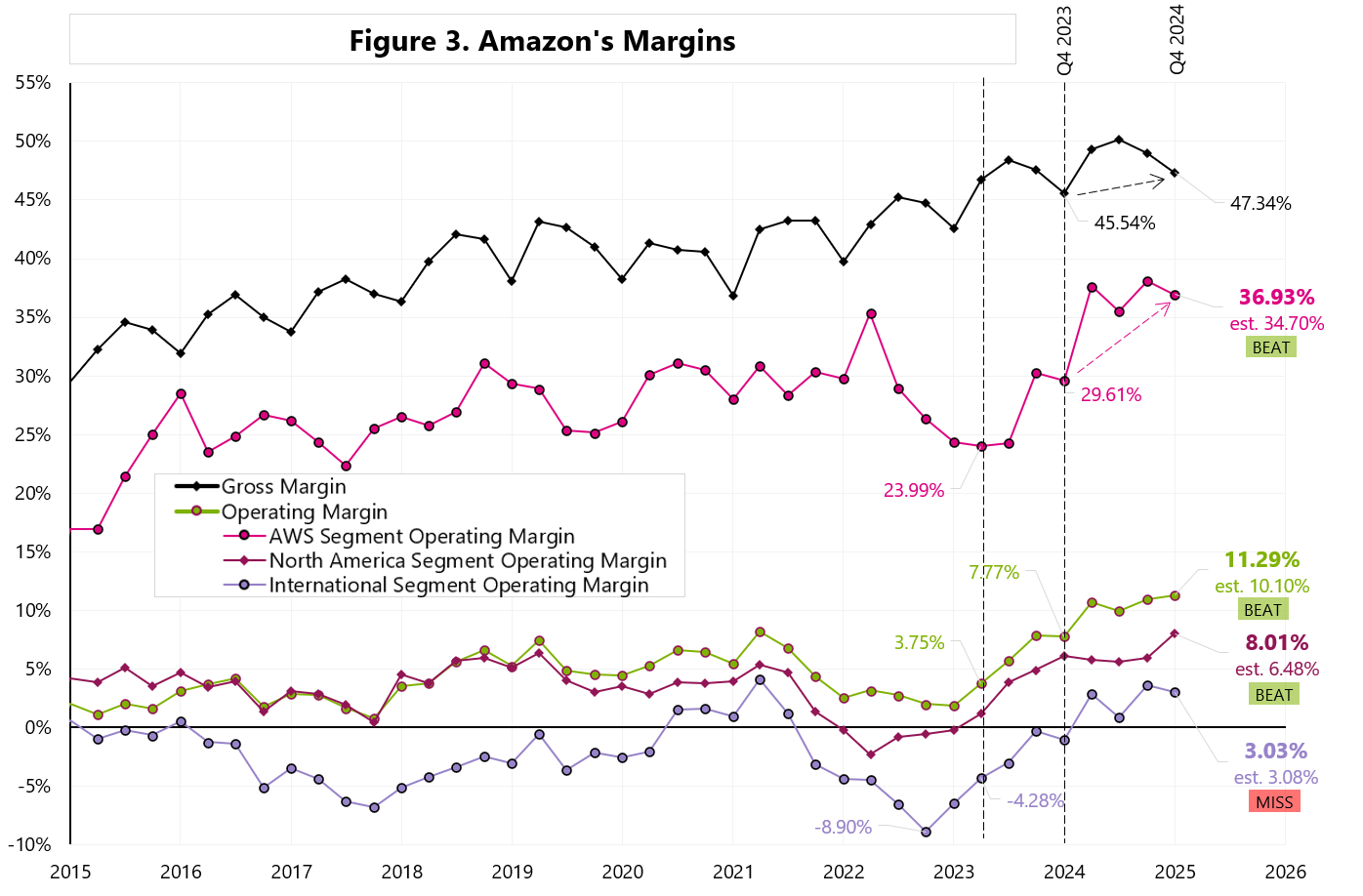

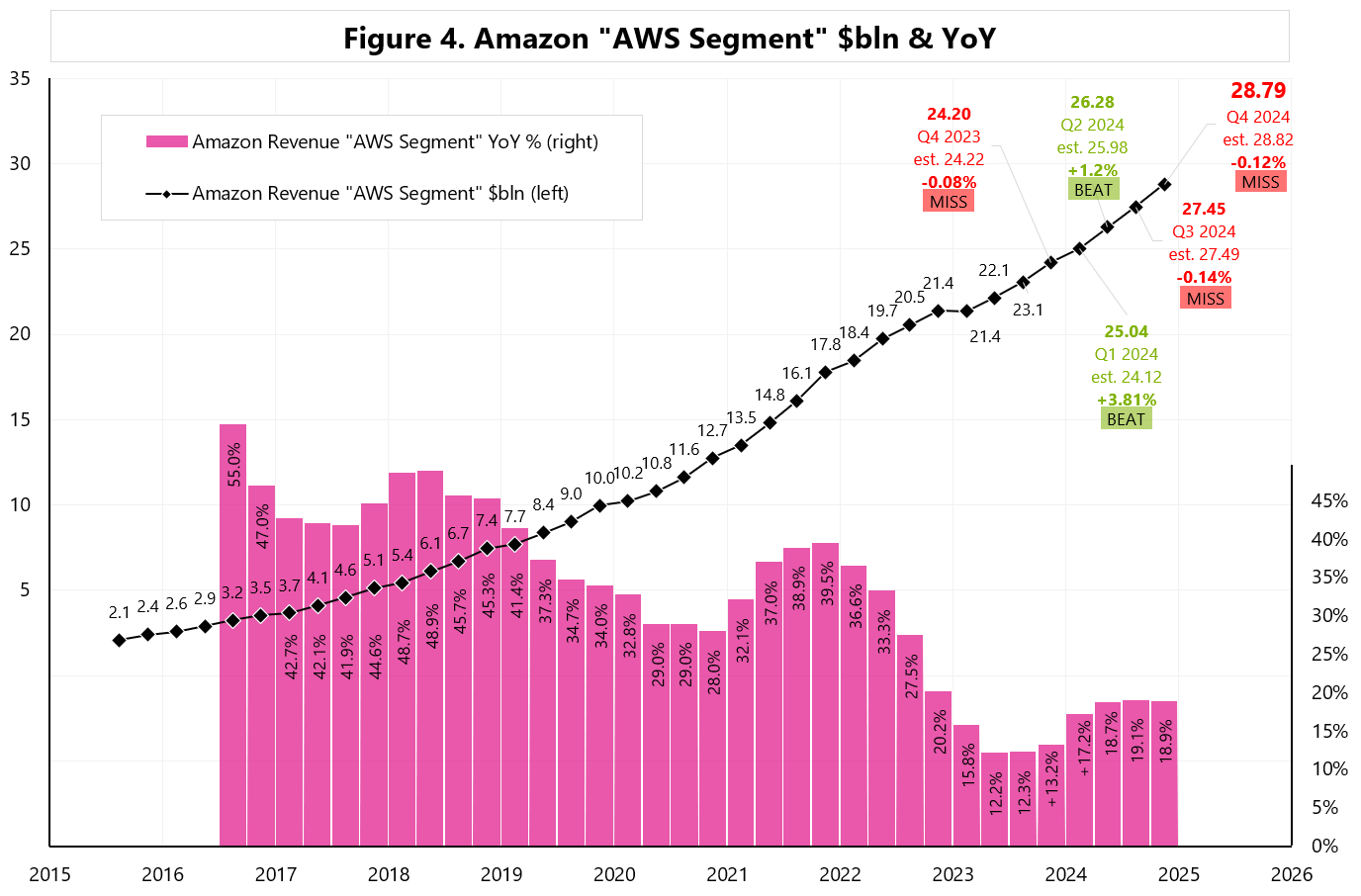

In Q4 2024, Amazon beat expectations regarding total revenue (Figure 2) and margin (Figure 3). AWS did slightly worse (Figure 4). AWS has about a 35% share of the global cloud market.

On the other hand, Amazon disappointed with its guidance for Q1 2025:

– net sales are expected to be $151.0 billion to $155.5 billion, below the estimate of $158.64 billion, and

– operating income $14.0 billion to $18.0 billion, below the estimate of $18.24 billion

CAPEX in 2025 is impressive… as much as $105bn – with Wall Street expecting only $86bn. That’s more in 2025 than Meta ($60-65bn), Alphabet ($75bn) and Mircrosoft (some $88bn in 2025FY).

Andrew R. Jassy , CEO:

“Capital investments were $26.3 billion in the fourth quarter. And we think that run rate will be reasonably representative of our 2025 capital investment rate. Similar to 2024, the majority of the spend will be to support the growing need for technology infrastructure.

This primarily relates to AWS, including to support demand for our AI services, as well as tech infrastructure to support our North America and international segments. Additionally, we’re continuing to invest and capacity for our fulfillment and transportation network to support future growth. We’re also investing in same-day delivery facilities and our inbound network, as well as robotics and automation, to improve delivery speeds and to lower our cost to serve. These capital investments will support growth for many years to come.”

Amazon is quite optimistic about AI, which is “the biggest opportunity”:

“And while it may be hard for some to fathom a world where virtually every app has generative AI infused in it, with inference being a core building block just like compute, storage, and database, and most companies having their own agents that accomplish various tasks and interact with one another, this is the world we’re thinking about all the time. And we continue to believe that this world will mostly be built on top of the cloud with the largest portion of it on AWS. (…) AI represents, for sure, the biggest opportunity since cloud and probably the biggest technology shift and opportunity in business since the Internet”.

And Amazon could have been growing faster:

“It is hard to complain when you have a multibillion-dollar annualized revenue run rate business in AI, like we do, and it’s growing triple-digit percentage year over year. It’s hard to complain. However, it is true that we could be growing faster, if not for some of the constraints on capacity. And they come in the form of, I would say, chips from our third-party partners, come a little bit slower than before with a lot of midstream changes that take a little bit of time to get the hardware actually yielding the percentage healthy and high-quality servers we expect”.

And some comments on DeepSeek:

“First of all, I think like many others, we were impressed with what DeepSeek has done. I think in part impressed with some of the training techniques, primarily in flipping the sequencing of reinforcement training — reinforcement learning being earlier and without the human-in-the-loop. We thought that was interesting ahead of the supervised fine-tuning. We also thought some of the inference optimizations they did were also quite interesting. For those of us who are building frontier models, we’re all working on the same types of things and we’re all learning from one another.

(…) if you run a business like AWS and you have a core belief like we do, that virtually all the big generative AI apps are going to use multiple model types, and different customers are going to use different models for different types of workloads. You’re going to provide as many leading frontier models as possible for customers to choose from. That’s what we’ve done with services like Amazon Bedrock. And it’s why we moved so quickly to make sure that DeepSeek was available both in Bedrock and in SageMaker faster than you saw from others”.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Amazon’s 2025 CAPEX? Try $105bln! Read More »

Autor: Jarosław Jamka

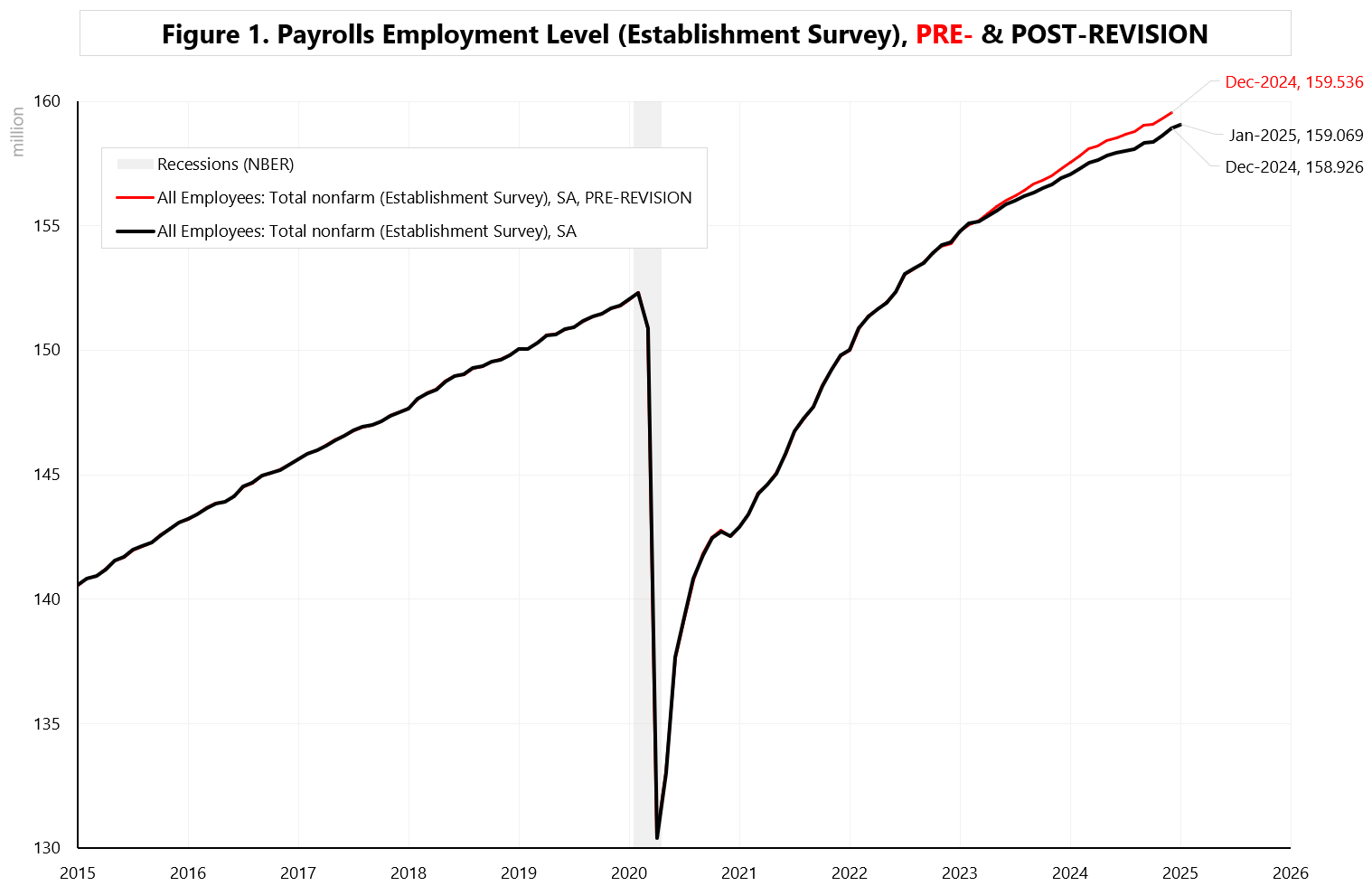

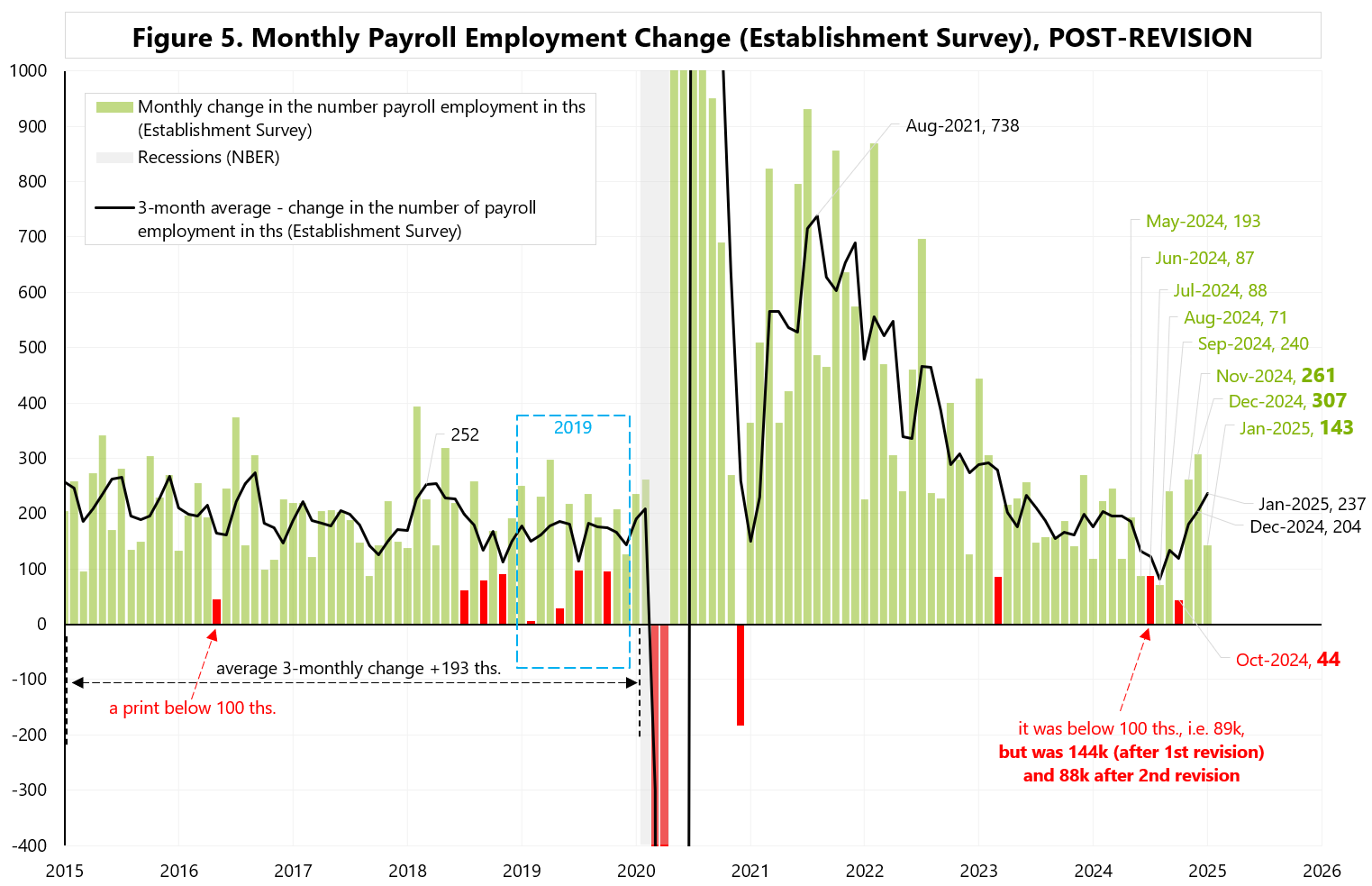

Together with the data on employment situation in January 2025, we also got the annual benchmark revisions. Why is an annual benchmark revision needed? Just … „to reflect comprehensive counts of payroll jobs for March 2024. These counts are derived primarily from the Quarterly Census of Employment and Wages (QCEW), which counts jobs covered by the Unemployment Insurance (UI) tax system”.

Net net, right now payrolls seems to be neutral in the short term. The GDP growth forecast for Q1 according to the Atlanta GDP Now model has not changed after taking into account the latest employment data (the GDP forecast is still +2.9%, but the growth of PCE consumer spending has fallen from 3.0% to 2.8%, and at the same time we have a higher growth of Investments (GDPI), which after the employment data increased to 6.2% (from 5.2%).

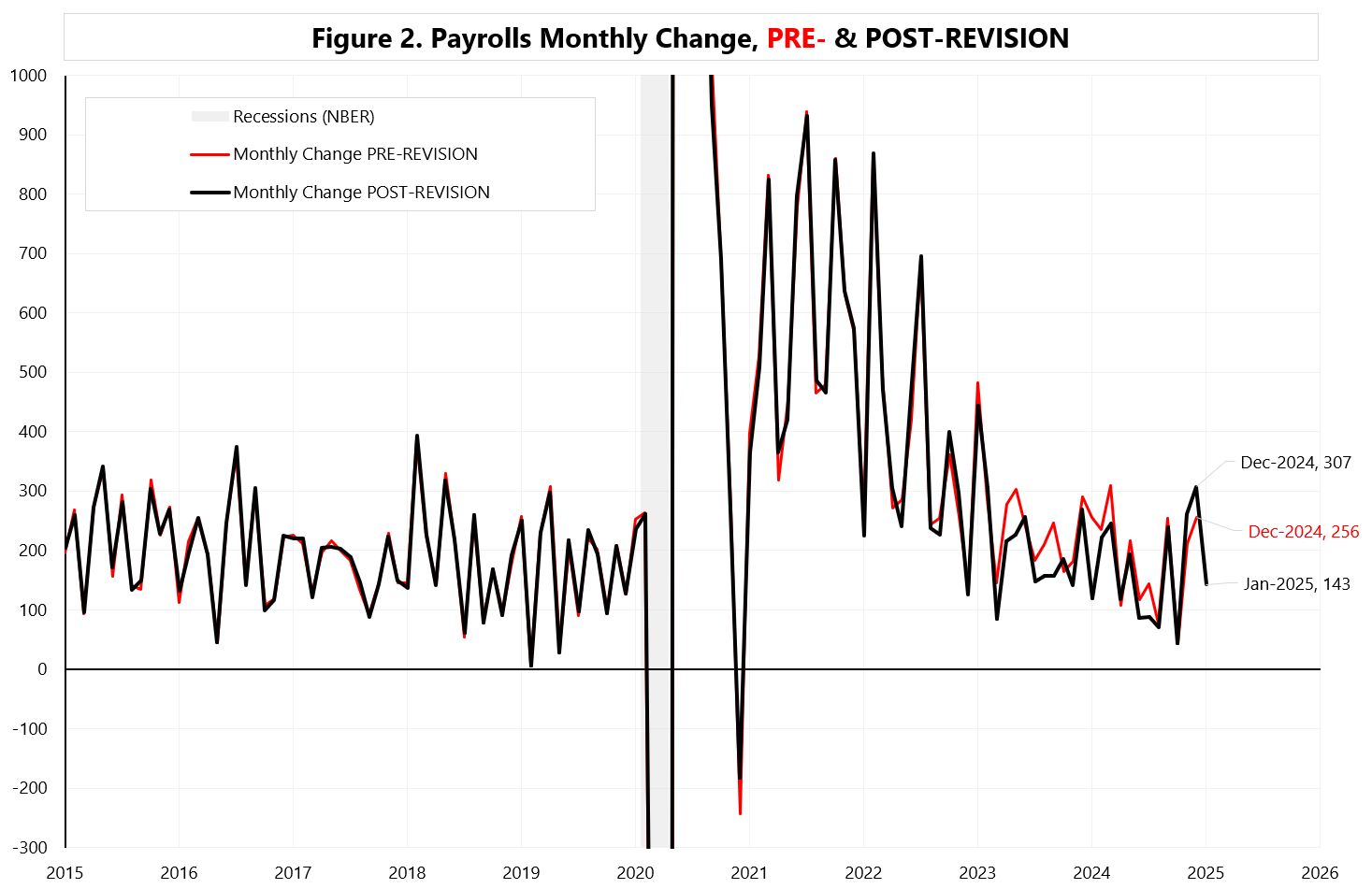

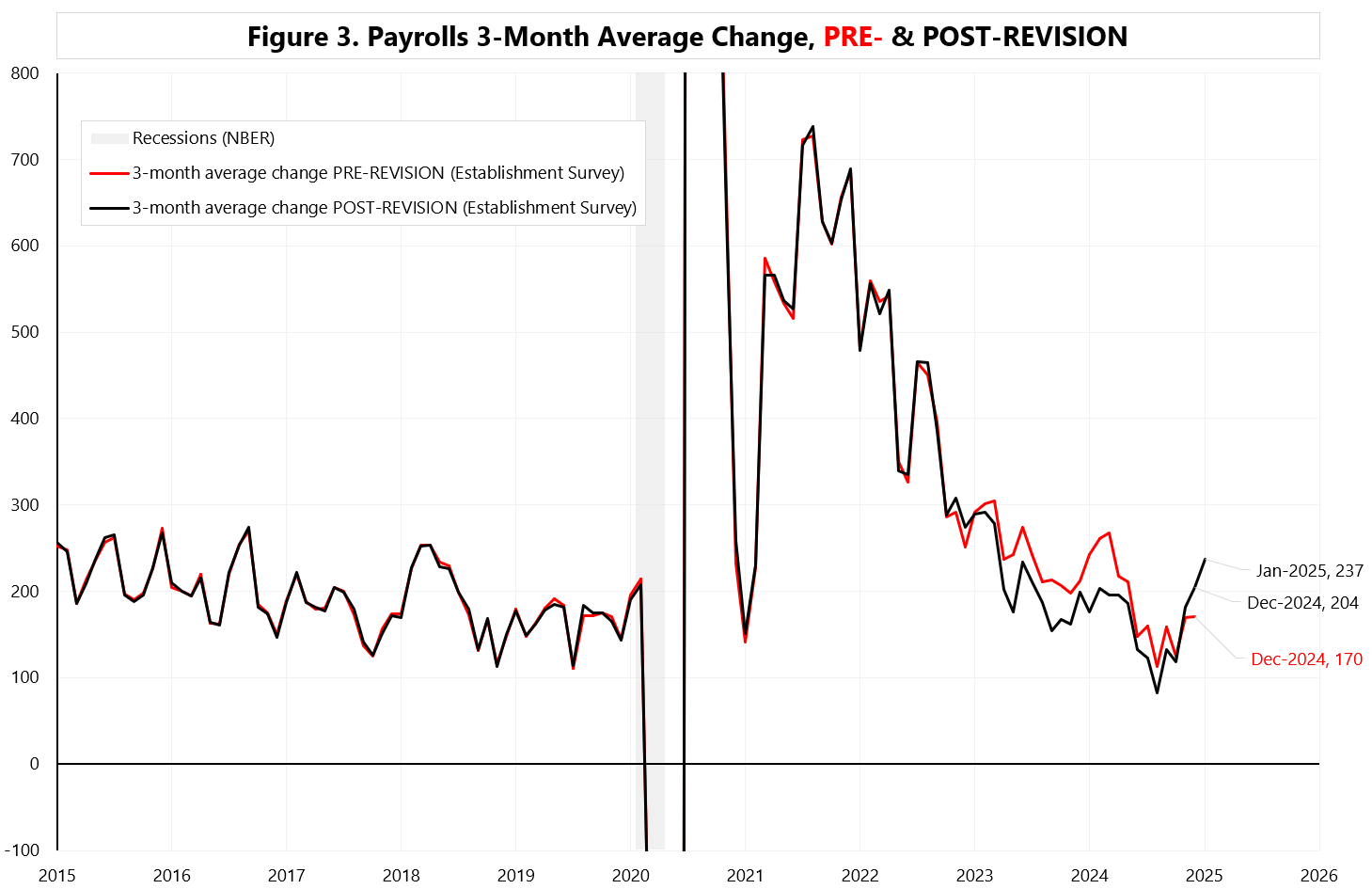

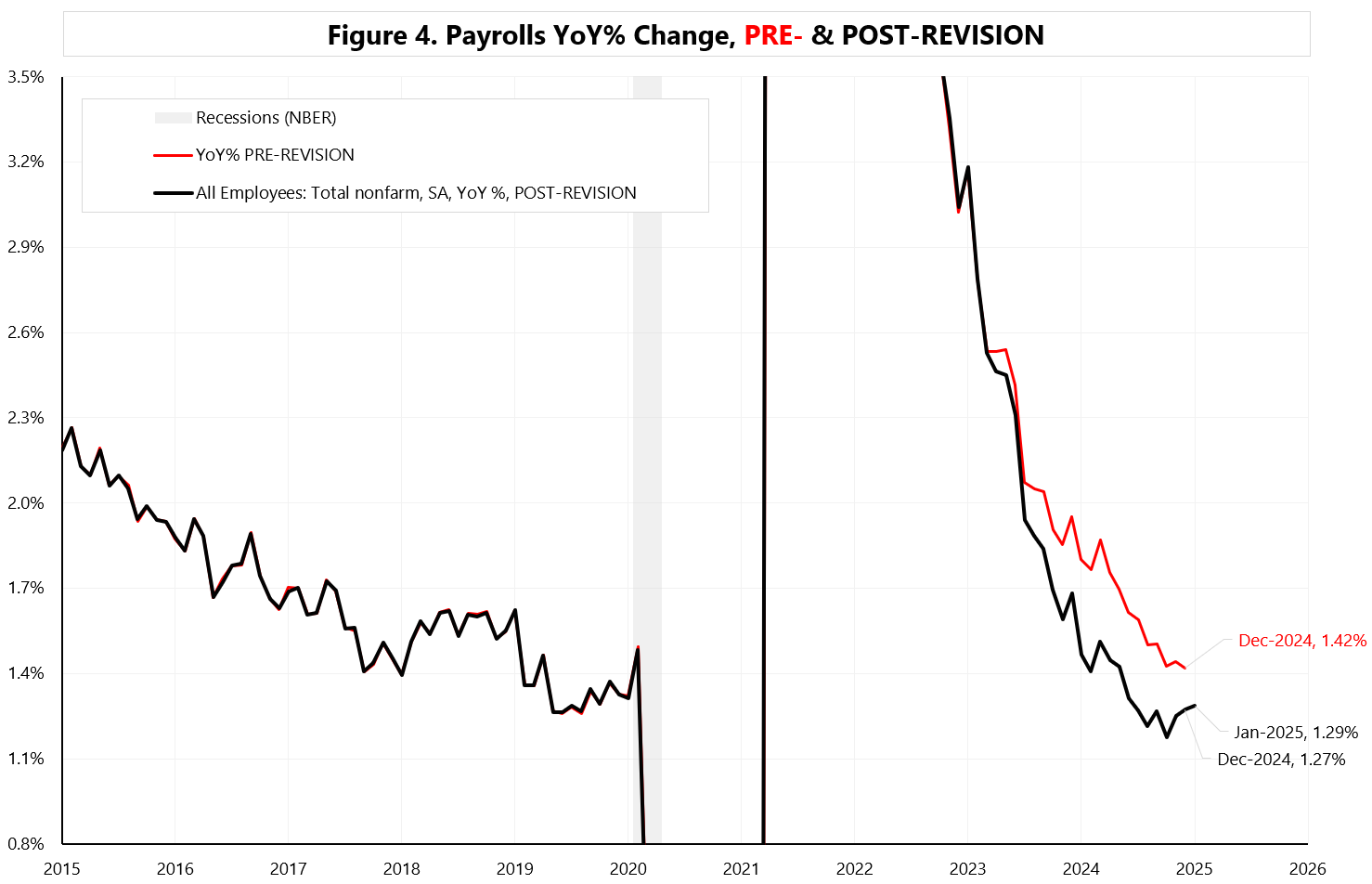

But in the medium term the employment revision is negative, because the labor market is definitely weaker. Figure 1 shows the change in the employment level, Figure 2 the change in monthly changes, and Figure 3 the change in the 3-month averages. The change in the annual change looks the weakest… for December 2024 it was +1.42% before the revision, and only +1.27% after the revision – which means that we are closer to a potential recession/slowdown. See Figure 4.

Figure 5 shows the monthly change in payrolls (after the revision), it is worth paying attention to the large decrease in the monthly change (from 307k in December to 143k in January).

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Lost in payroll revision? Read More »

Autor: Jarosław Jamka

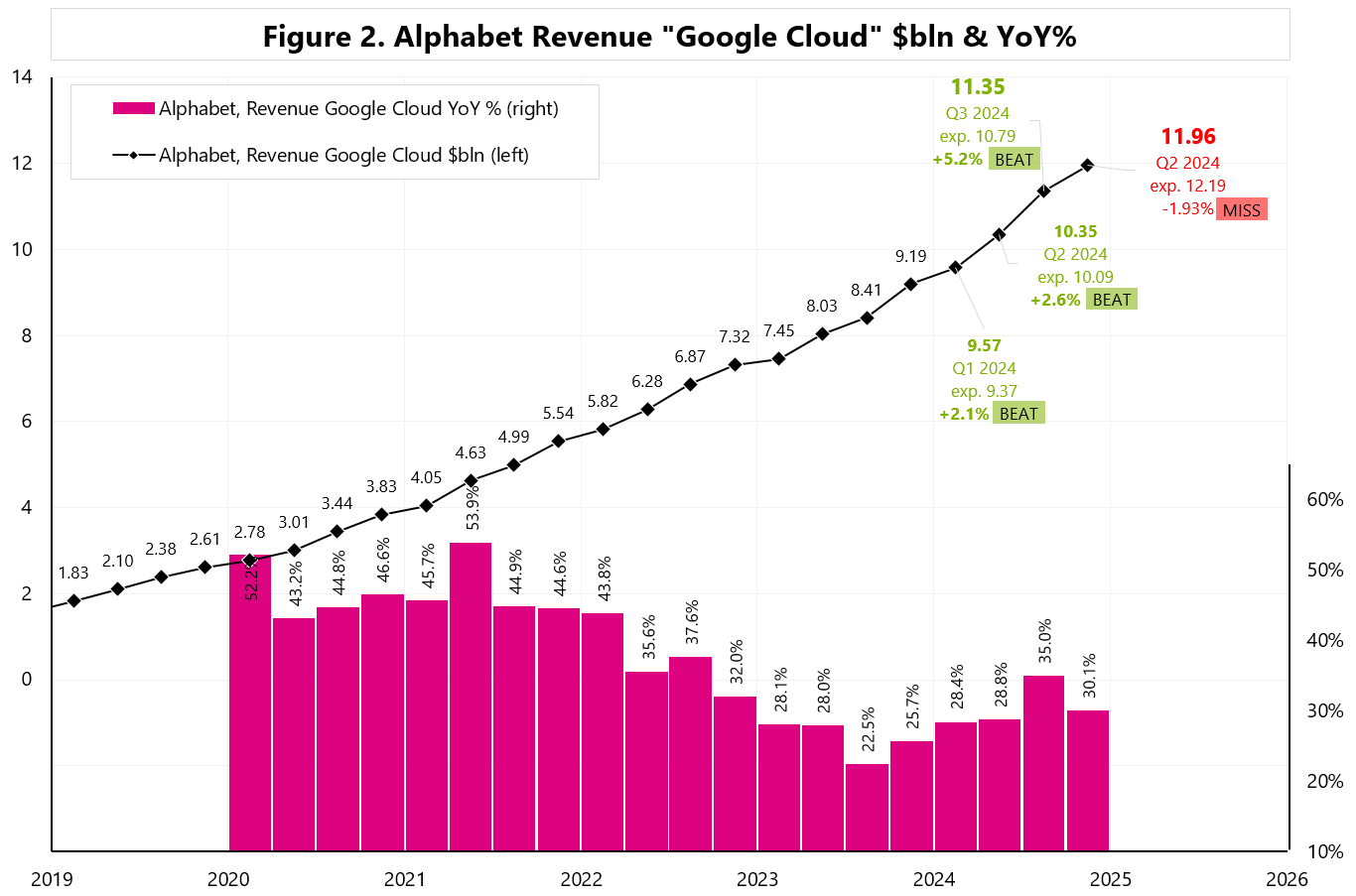

Alphabet generally showed solid results in Q4, but slightly below expectations for total revenue (0.16% miss) – see Figure 1. But the most important thing was the miss on Google Cloud (a whopping 1.93%) – see Figure 2.

The main reason for lower revenue was supply constraints, which prevented Alphabet from meeting the high demand related to AI (negative in the short term, however positive in the long term).

Anat Ashkenazi, CFO:

“On the Cloud question, first, I’m excited that we ended the quarter at $12 billion and a 30% year-over-year growth. Very impressive growth. And as I’ve mentioned in the prepared remarks, GCP grew at a much higher rate than overall Cloud. Two items to think about from a deceleration perspective, the first is we are lapping a very strong quarter [in] AI deployments in Q4 2023. The second is the one you’ve alluded to. We do see and have been seeing very strong demand for our AI products in the fourth quarter of 2024. And we exited the year with more demand than we had available capacity.

So we are in a tight supply-demand situation, working very hard to bring more capacity online. As I mentioned, we’ve increased investment in CapEx in 2024, continuing to increase in 2025. And we’ll bring more capacity throughout the year”.

Alphabet spent $14 billion on CapEx in Q4 2024, but Capex will increase significantly in 2025.

Anat Ashkenazi, CFO:

“Ss we expand our AI efforts, we expect to increase our investments in capital expenditure for technical infrastructure, primarily for servers, followed by data centers and networking.

We expect to invest approximately $75 billion in CapEx in 2025, with approximately $16 billion to $18 billion of that in the first quarter.”

Finally, Sundar Pichai, CEO, commented on DeepSeek:

“A couple of things I would say are, if you look at the trajectory over the past three years, the proportion of the spend towards inference compared to training has been increasing, which is good, because obviously inference is to support businesses with good ROIC. And so I think that trend is good.

I think the reasoning models, if anything, accelerates that trend, because it’s obviously scaling upon inference dimension as well.

And so, look, I think part of the reason we are so excited about the AI opportunity is we know we can drive extraordinary use cases, because the cost of actually using it is going to keep coming down, which will make more use cases feasible, and that’s the opportunity space. It’s as big as it comes, and that’s why you’re seeing us invest to meet that moment.”

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Alphabet – missing on Cloud Read More »

Autor: Jarosław Jamka

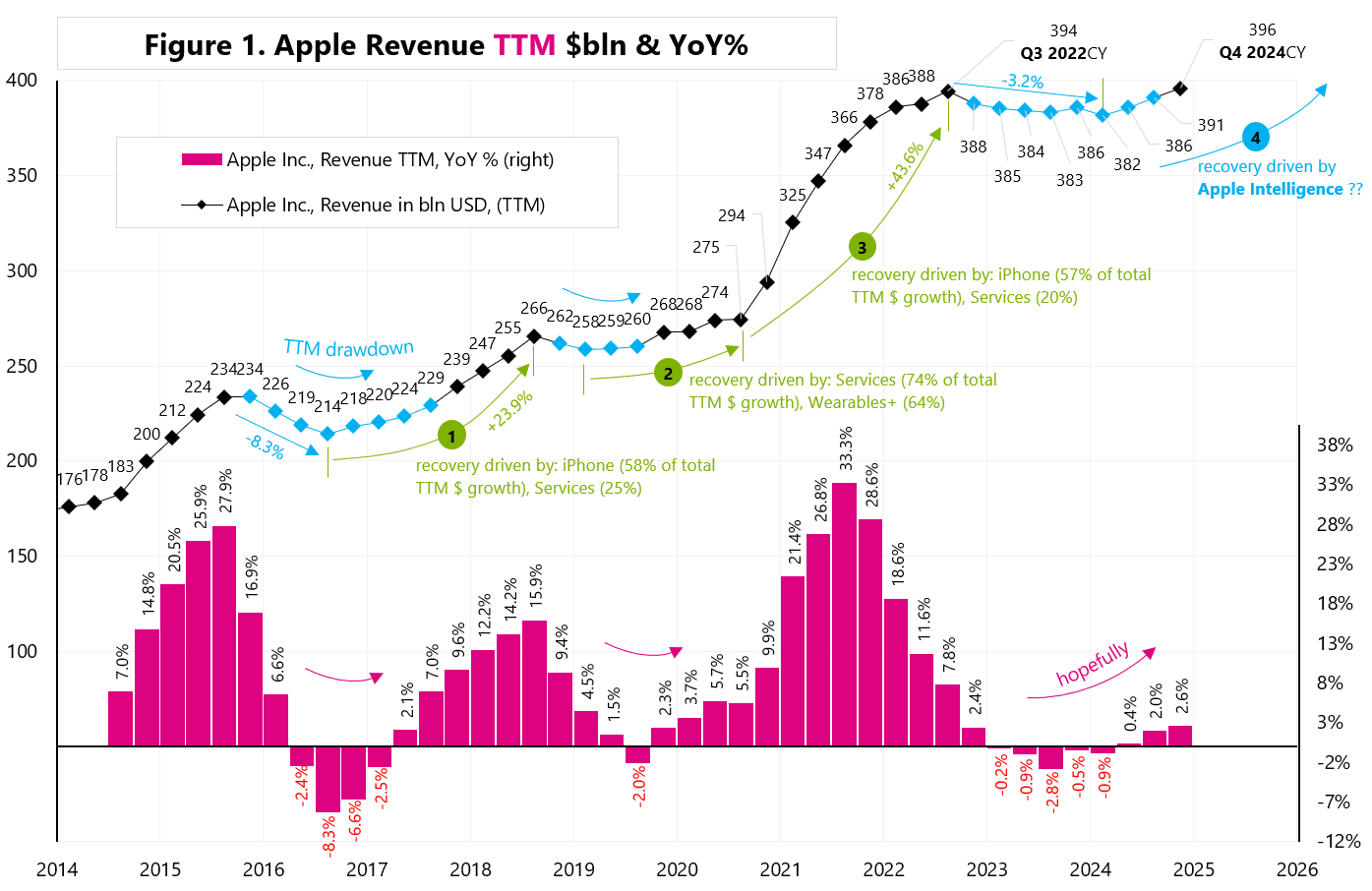

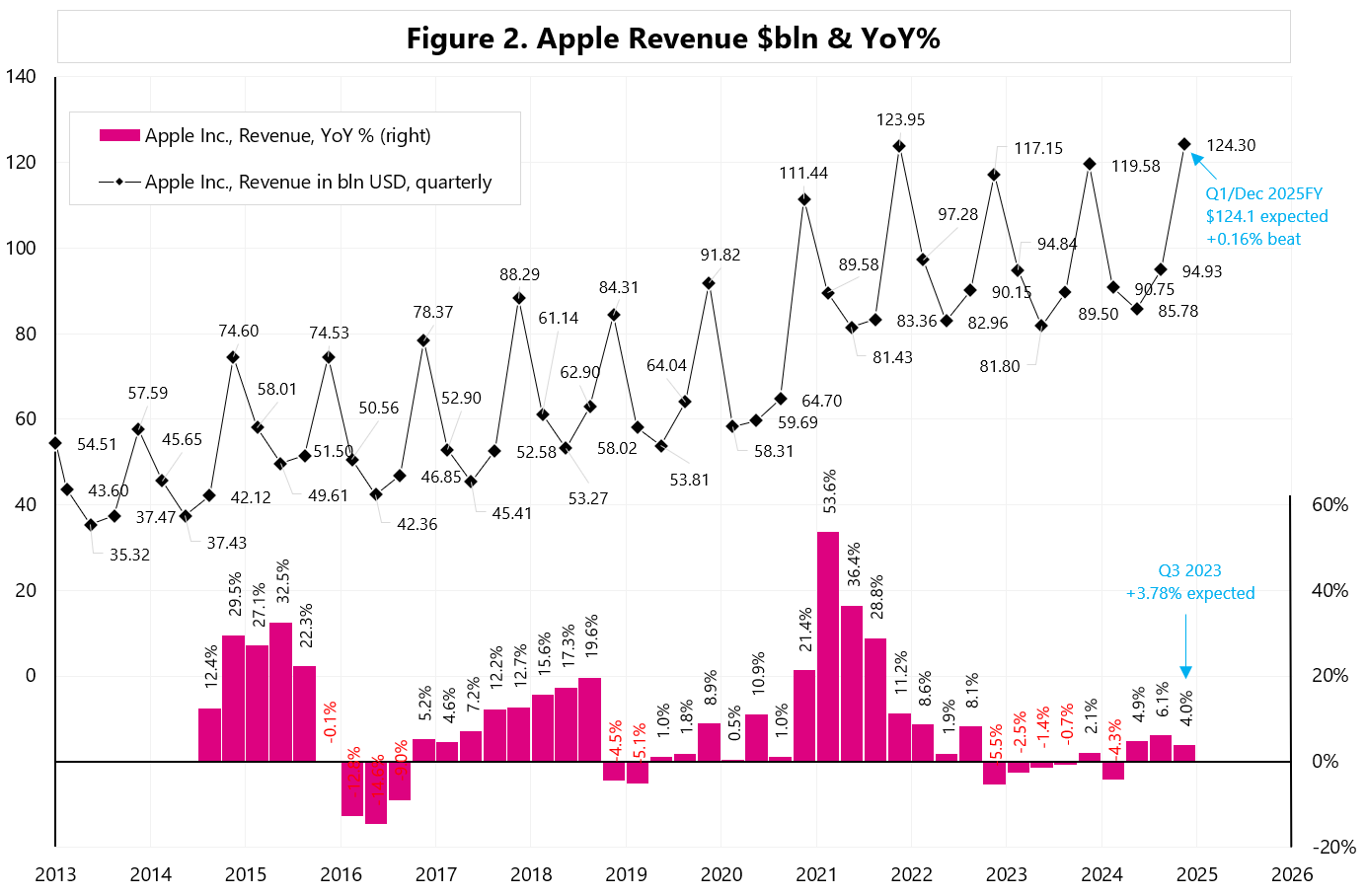

In general, Apple showed weak results for the calendar 4th quarter of 2024 (some say better than feared). The most disappointing were sales in China… where revenues fell 11% YoY.

Nevertheless, the next quarter may be a bit better… the company expects YoY revenue growth of “low to mid single digits” – and this is after deducting the effect of the strong dollar, which will take away as much as 2.5 points from the annual change in sales.

Kevan Parekh, CFO:

“The color we’re providing today assumes that the macroeconomic outlook doesn’t worsen from what we’re projecting today for the current quarter. As the dollar strengthens significantly, we expect foreign exchange to be a headwind and to have a negative impact on revenue of about 2.5 percentage points on a year-over-year basis. Despite that headwind, we expect our March quarter total company revenue to grow low to mid single digits year over year. We expect services revenue to grow low double digits year over year.”

Apple… on the negative side there is lack of revenue growth + problems in China, but on the positive side we have a strong brand, 2.35 billion of active devices (customer base) and the ability to offer this customer base AI services (Apple Intelligence).

Can Apple Intelligence trigger another sales upgrade wave of the latest iPhone models? At least that’s what investors are counting on.. and introducing Apple Intelligence to the market will take some time (e.g. preparing different language versions). In addition (or maybe it’s a good thing) Apple Intelligence is only available on the latest iPhones.. (iPhone 15 Pro or iPhone 16). The next release of Apple Intelligence iOS 18.4 will be in April. Additionally, DeepSeek breakthrough can help with AI adoption on phones.

Tim Cook:

“In October, we released the first set of Apple Intelligence features in U.S. (…) And we were excited to recently begin our international expansion with Apple Intelligence now available in Australia, Canada, New Zealand, South Africa, and the U.K. We’re working hard to take Apple Intelligence even further. In April, we’re bringing Apple Intelligence to more languages, including French, German, Italian, Portuguese, Spanish, Japanese, Korean, and simplified Chinese, as well as localized English to Singapore and India.

(…) we did see that the markets where we had rolled out Apple Intelligence that the year over year performance on the iPhone 16 family was stronger than those where Apple Intelligence was not available. In terms of the features that people are using, they’re using all of the ones that I’d referenced in my opening comments, from Writing Tools to Image Playground and Genmoji, to visual intelligence and more.”

Figure 1 shows TTM revenues and 3 growth waves… can Apple Intelligence cause a 4th wave? For a complete picture, Figure 2 shows quarterly revenues.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Apple Intelligence – a game changer? Read More »

Autor: Jarosław Jamka

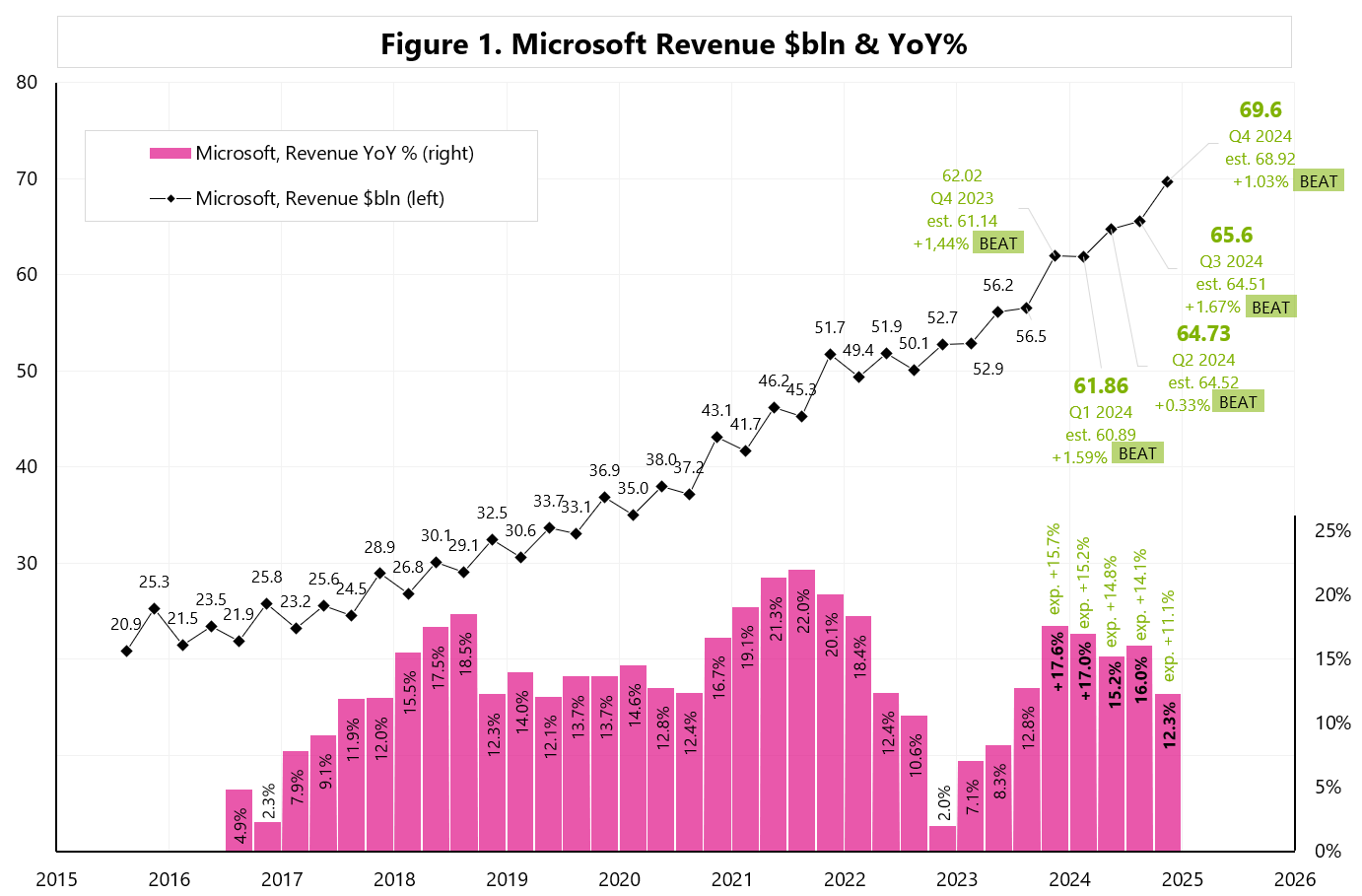

Although Microsoft once again beat expectations for total revenue ($69.63B vs EST. $68.92B – see Figure 1), yet the most important thing for the market was the growth in Azur cloud revenue – which once again disappointed a little.

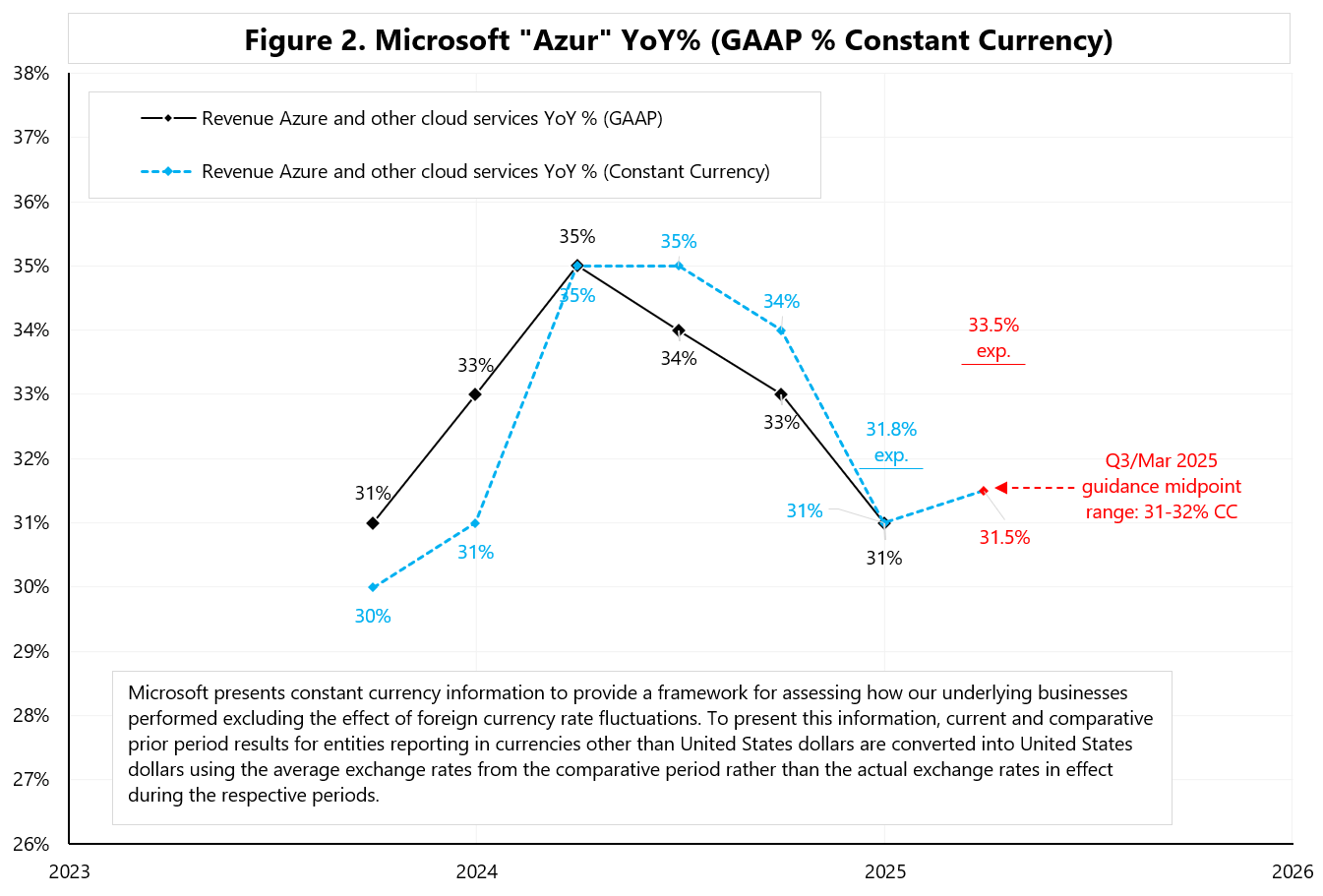

In Q2/Dec 2025, Azure revenue grew only 31% (vs. expected 31.8%). Additionally, Microsoft’s guidance for Q3/Mar 2025 was olny 31.5% (mid point of 31-32% range) vs. the Street expectation of 33-34%. Previously, Microsoft had talked about accelerating Azure growth in 2H 2025FY – i.e. in 1H 2025CY. See Figure 2.

According to the company’s commentary, the lower than expected growth is related to sales execution. This disappointment caused the share price to fall by about 6% since the print.

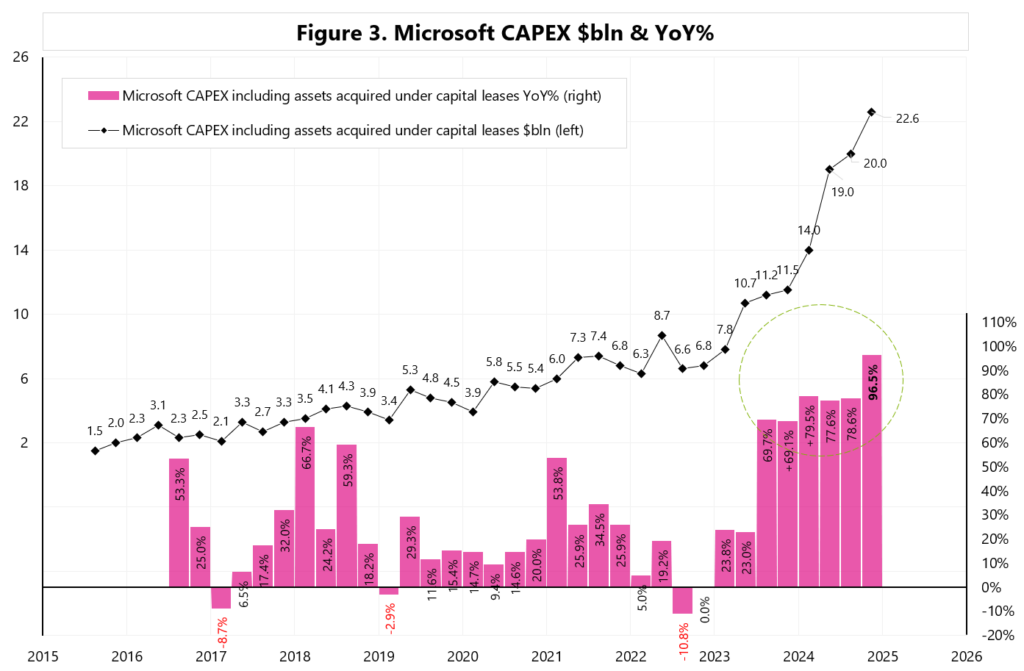

Capex was $22.6B in Q2/Dec – see Figure 3. Microsoft expects a slower rate of Capex growth in 2026FY.

Amy Hood, CFO:

“We expect quarterly spend in Q3 and Q4 to remain at similar levels as our Q2 spend. In FY26, we expect to continue investing against strong demand signals including customer contracted backlog we need to deliver against across the entirety of our Microsoft Cloud. However, the growth rate will be lower than FY25 and the mix of spend will begin to shift back to short-lived assets which are more correlated to revenue growth.”

Interestingly, China’s DeepSeek is good news… as per Satya Nadella’s comment:

“I think DeepSeek has some real innovations. (…) now that all gets commoditized, and it’s going to get broadly used. And the big beneficiaries of any software cycle like that is the customers, because at the end of the day, if you think about it, what was the big lesson learned from client server to cloud? More people bought servers, except it was called cloud.

And so, when token prices fall, inference computing prices fall, that means people can consume more. And there will be more apps written. And it’s interesting to see that when I referenced these models that are pretty powerful, it’s unimaginable to think that here we are in the beginning of ‘25, where on the PC, you can run a model that required pretty massive cloud infrastructure. That type of optimizations means AI will be much more ubiquitous. And so, therefore, for a hyperscaler like us, a PC platform provider like us, this is all good news as far as I’m concerned.”

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.

Microsoft disappointed – a little bit. Read More »