Autor: Jarosław Jamka

(it’s Q1 2024 on calendar basis)

My key takeaways:

- Microsoft beat expectations at every revenue segment. So it’s solid growth and one can assume that could continue in following quarters.

- Azur (Microsoft’s cloud infrastructure platform) is key, and it’s doing extremely well.

- CAPEX is booming and it’s AI related.

Re 1)

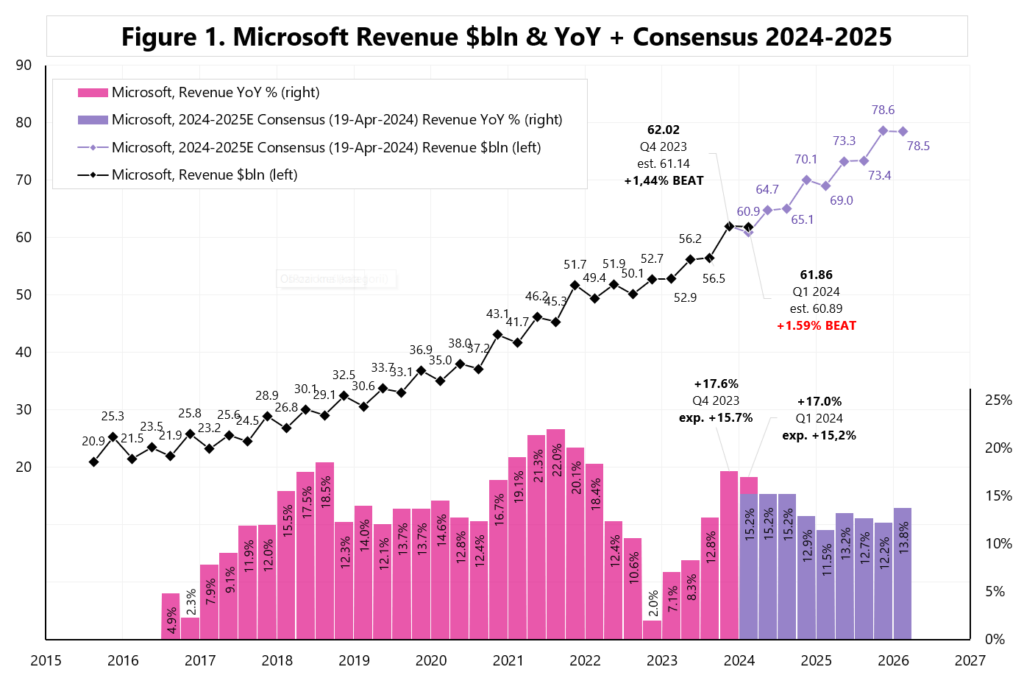

Total revenues amounted to $61.86 billion (+1.59% sales beat, Figure 1).

Microsoft divides revenues into 3 segments:

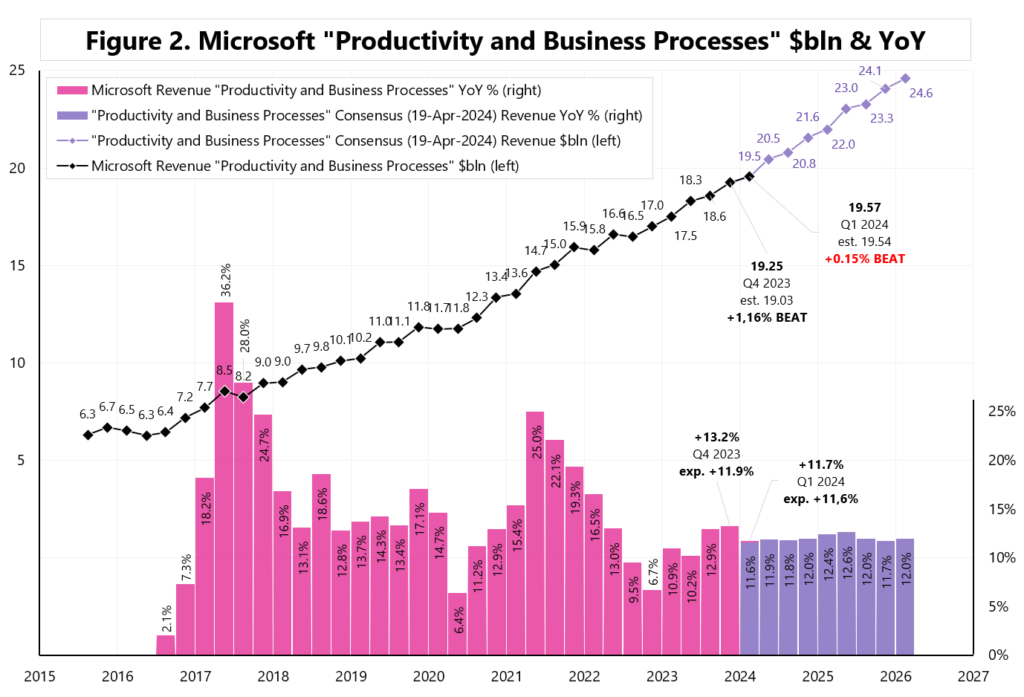

First, Productivity and Business Processes (e.g. Office and LinkedIn are here) $19.57 billion (slight beat, but practically in line with expectations), Figure 2,

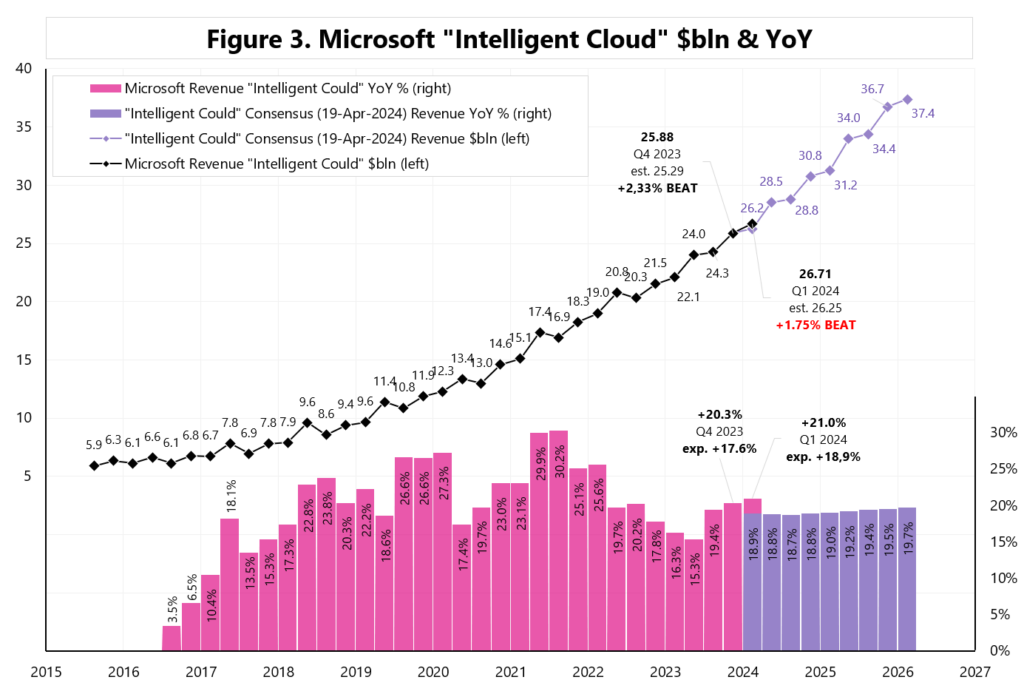

Second, Intelligent Cloud (e.g. Azur, Server Products) $26.71 billion (+1.75% sales beat), Figure 3,

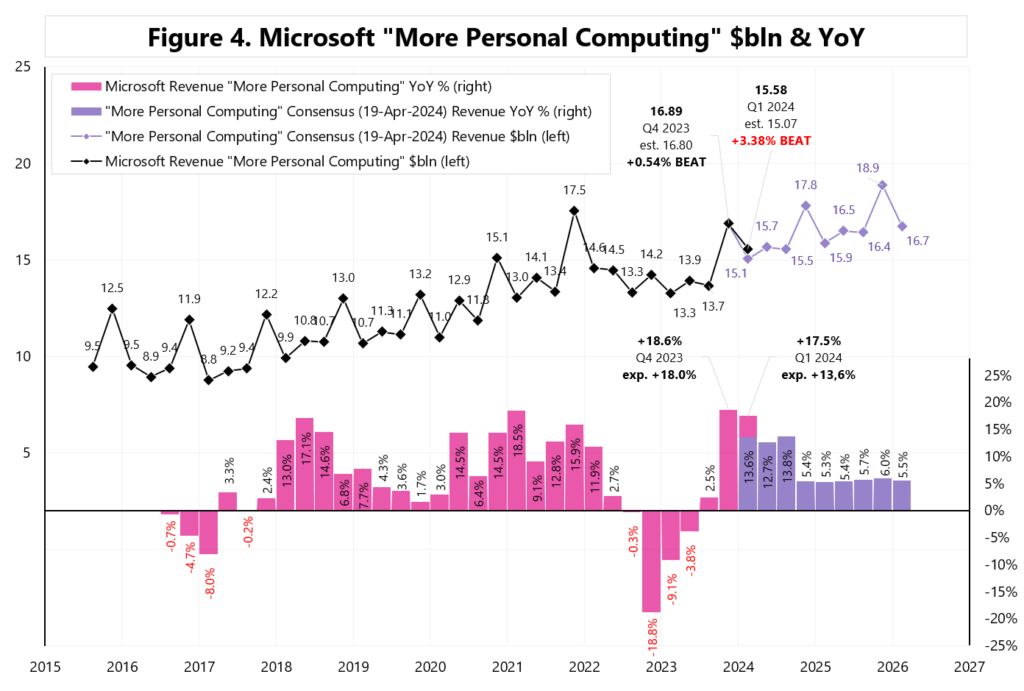

Third, More Personal Computing (e.g. Windows, Gaming, Search) $15.58 billion (+3.38% sales beat), Figure 4.

Amy Hood, CFO, on „More Personal Computing” segment:

“Revenue was $15.6 billion, increasing 17%, with 15 points of net impact from the Activision acquisition. Results were above expectations driven by better-than-expected performance in Gaming and Windows OEM”.

Re 2)

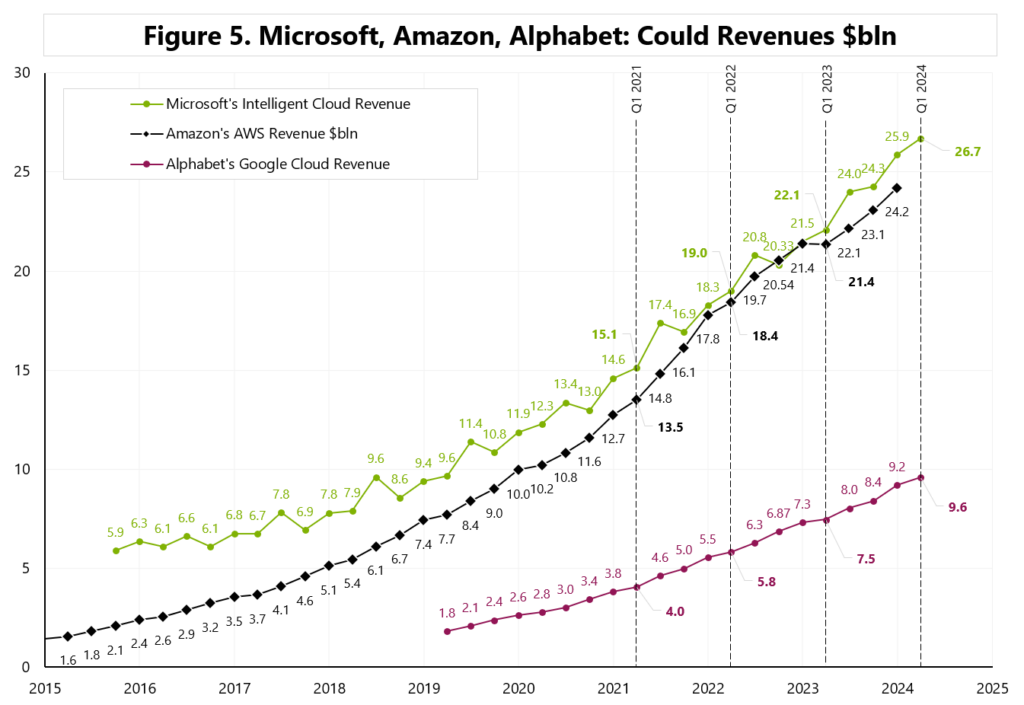

Intelligent Cloud segment can be compared to Alphabet’s Google Cloud and Amazon’s AWS – see Figure 5. Recently generative AI has kicked off the next wave of cloud expansion.

About 70% of Intelligent Could Division’s revenues come from Azur, Microsoft’s cloud infrastructure platform. Azur is doing extremely well and is growing 31% YoY, which is very positive for investors – as many as 7 percentage points of this growth are due to AI Services:

Satya Nadella, CEO:

“Our AI innovation continues to build on our strategic partnership with OpenAI. More than 65% of the Fortune 500 now use Azure OpenAI Service”.

“Azure has become a port of call for pretty much anybody who is doing any AI project.”

Amy Hood: “Azure and other cloud services revenue grew 31%, ahead of expectations, while our AI services contributed 7 points of growth as expected”

And on the Azur’s outlook:

“In Azure, we expect Q4 revenue growth to be 30% to 31% in constant currency, or similar to our stronger-than-expected Q3 result. Growth will be driven by our Azure consumption business and continued contribution from AI with some impact from the AI capacity availability”

“ (…) we do have demand that exceeds our supply by a bit. It is fair to say that that could have been an impact on the number for the quarter and does impact a little bit the number in Q4.”

Re 3)

Capex is accelerating. But the management feels good about it.

Amy Hood:

“We expect capital expenditures to increase materially on a sequential basis driven by cloud and AI infrastructure investments. As a reminder, there can be normal quarterly spend variability in the timing of our cloud infrastructure buildout and the timing of finance leases. We continue to bring capacity online as we scale our AI investments with growing demand. Currently, near-term AI demand is a bit higher than our available capacity.“

“To scale to meet the growing demand signal for our cloud and AI products, we expect FY25 capital expenditures to be higher than FY24. These expenditures over the course of the next year are dependent on demand signals and adoption of our services, so we will manage that signal thru the year.”

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora. Niniejszy materiał służy jedynie celom informacyjnym i nie stanowi oferty, w tym oferty w rozumieniu art. 66 oraz zaproszenia do zawarcia umowy w rozumieniu art. 71 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz. U. z 2020 r. poz. 1740, 2320), ani oferty publicznej w rozumieniu art. 3 ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2022 r. poz. 2554, z 2023 r. poz. 825, 1723) czy też oferty publicznej w rozumieniu art 2 lit d) Rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1129 z dnia 14 czerwca 2017 r. w sprawie prospektu, który ma być publikowany w związku z ofertą publiczną papierów wartościowych lub dopuszczeniem ich do obrotu na rynku regulowanym oraz uchylenia dyrektywy 2003/71/WE (Dz. Urz. UE L 168 z 30.06.2017, str. 12); Niniejszy materiał nie stanowi także rekomendacji, zaproszenia, ani usług doradztwa. prawnego, podatkowego, finansowego lub inwestycyjnego, związanego z inwestowaniem w jakiekolwiek papiery wartościowe. Materiał ten nie może stanowić podstawy do podjęcia decyzji o dokonaniu jakiejkolwiek inwestycji w papiery wartościowe czy instrumenty finansowe. Informacje zamieszczone w materiale nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/ WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/ WE. (Dz. U UE L 173/1 z dnia 12.06.20114). NDM S.A., nie ponosi odpowiedzialności za prawdziwość, rzetelność i kompletność oraz aktualność danych i informacji zamieszczonych w niniejszej prezentacji. NDM S.A. nie ponosi również jakiejkolwiek odpowiedzialności za szkody wynikające z wykorzystania niniejszego materiału, informacji i danych w nim zawartych. Zawartość materiału została przygotowana na podstawie opracowań sporządzonych zgodnie z najlepszą wiedzą NDM S.A. oraz przy wykorzystaniu informacji i danych publicznie dostępnych, chyba, że wyraźnie wskazano inne źródło pochodzenia danych.